Estados Unidos não tão perfeitos e um Brasil que reincide nos erros

O filme “Beleza Americana“ (American Beauty), vencedor do Oscar de Melhor Filme no ano 2000, desvenda as complexidades e as contradições do “Sonho Americano” através dos olhos de Lester Burnham, um homem de meia-idade em crise existencial. O filme foi aclamado pela crítica por sua direção, roteiro e a poderosa atuação de Kevin Spacey, que rendeu a ele o Oscar de Melhor Ator.

Uma das principais temáticas exploradas no filme é a aparente perfeição da vida norte-americana, com belas casas nos subúrbios, encobrindo personagens em depressão e crise existencial, os quais começam a buscar novos significados para suas vidas.

Por que usamos esse filme como analogia para nossa carta?

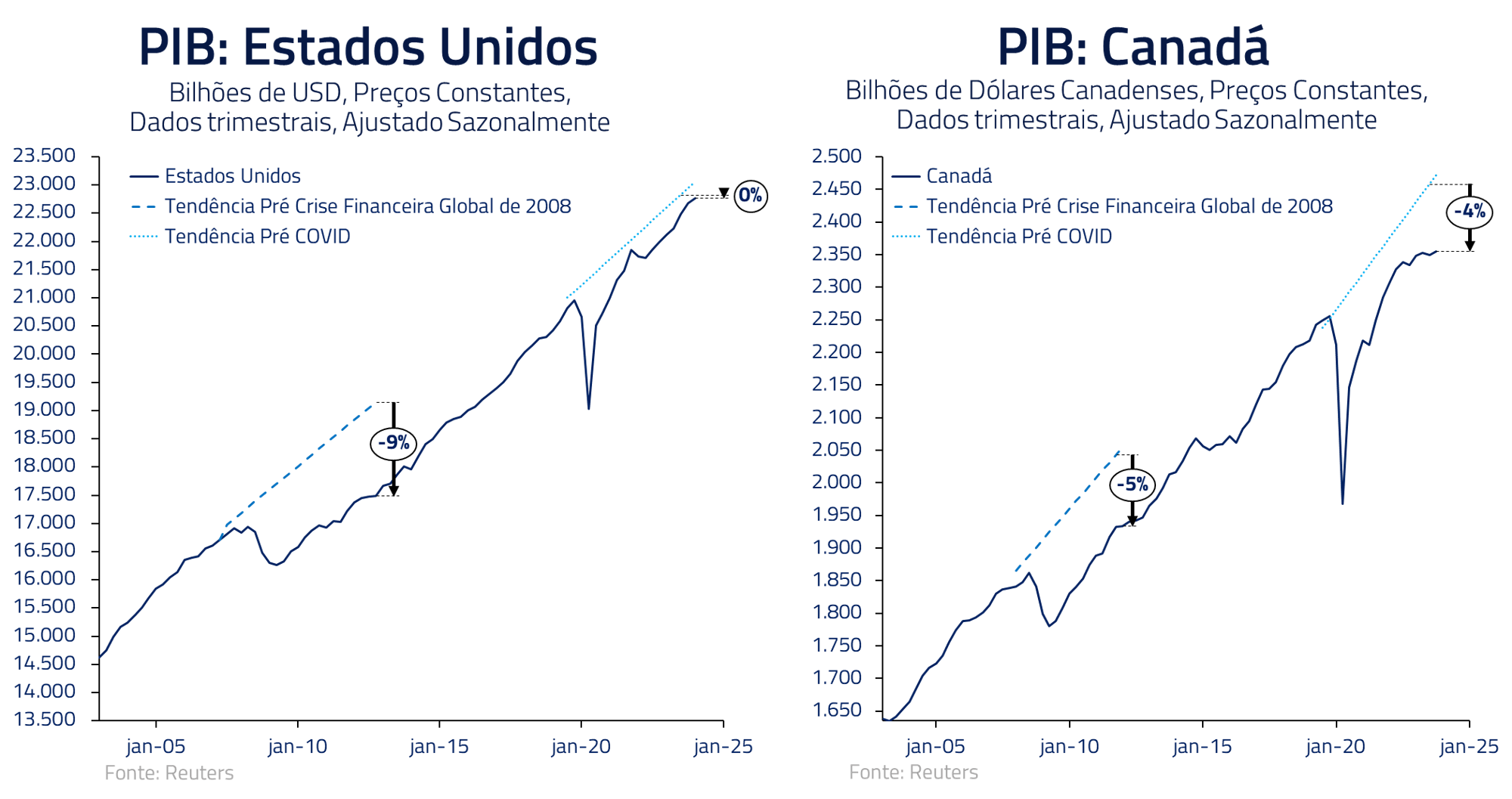

Nos últimos trimestres, a economia americana tem sido o reflexo de um “Sonho Americano”, com crescimento acima do potencial e um mercado de trabalho aquecido, com forte crescimento de renda e vendas no varejo.

A performance extraordinária da economia americana em relação a seus pares deve-se a uma fortuita combinação de expansão fiscal e menor sensibilidade a altas de juros, em um ambiente empresarial mais dinâmico, com mercado de trabalho mais flexível.

Entretanto, dados mais recentes parecem demonstrar que a economia norte-americana, embora ainda forte e resiliente, possa estar vivendo uma existência mais mundana no momento: com convergência da atividade e do mercado de trabalho para níveis mais condizentes com o potencial dessa economia. Como na vida de Lester, as coisas podem não ser tão perfeitas quanto as primeiras impressões.

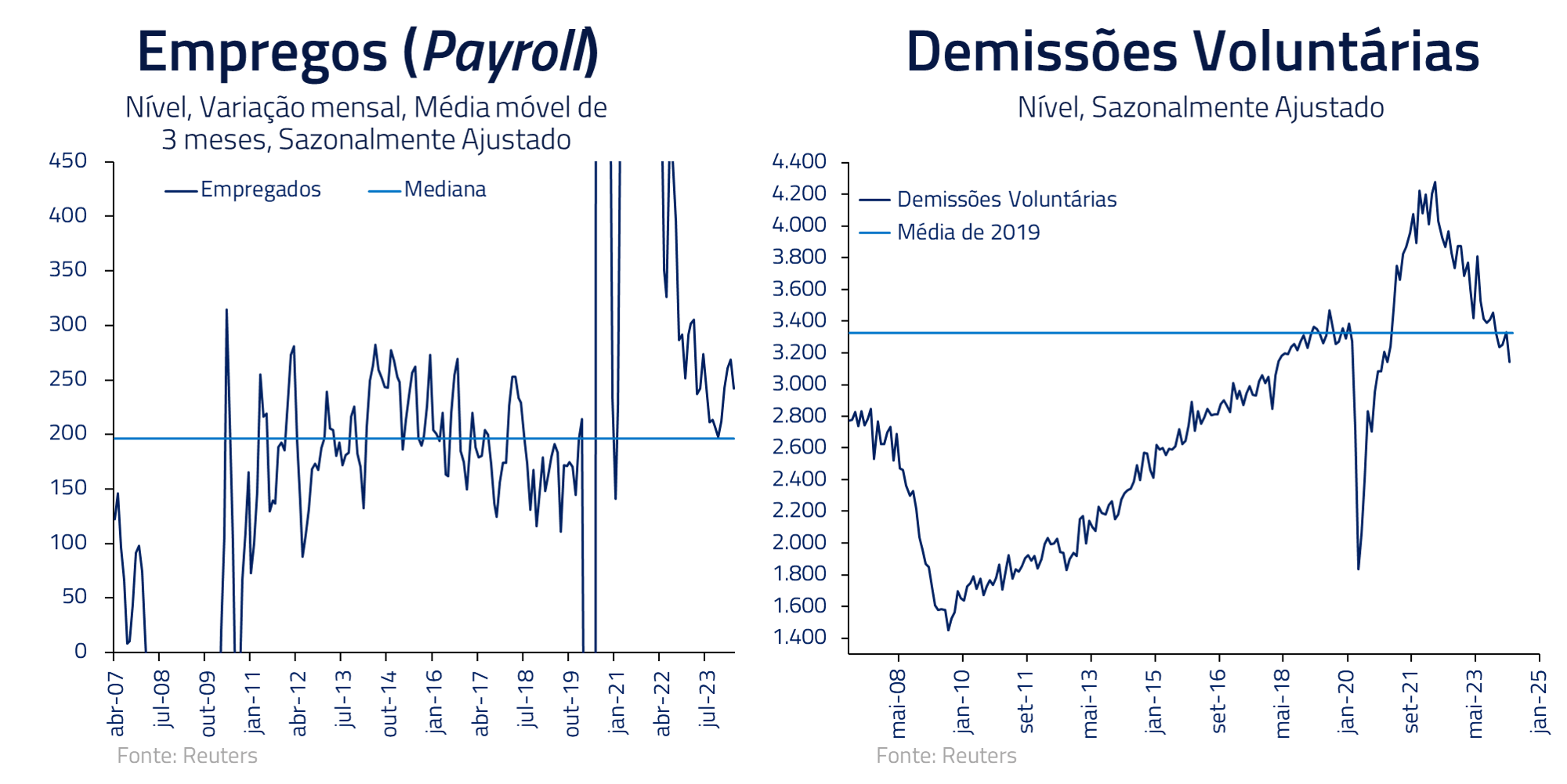

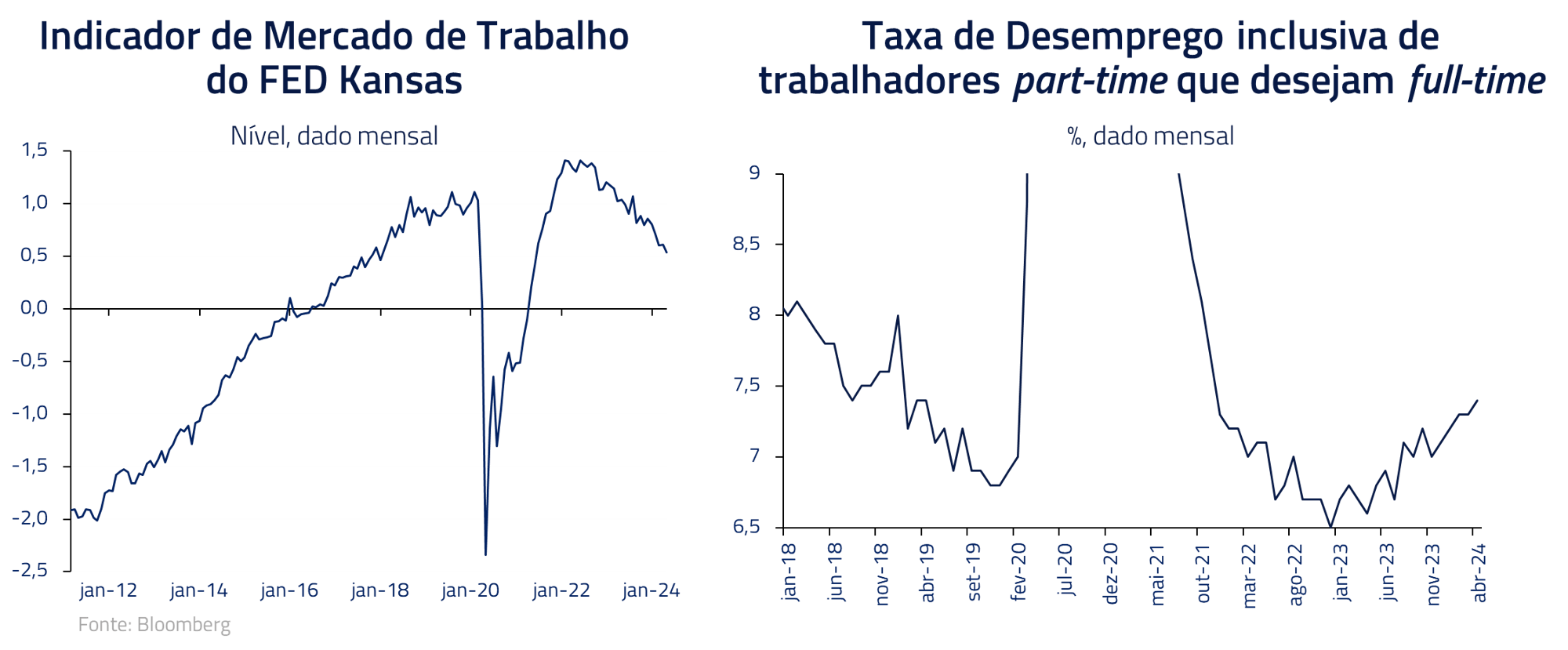

A despeito dos fortes dados do mercado de trabalho no início deste ano, comentamos em cartas anteriores que diversas métricas estruturais já apontavam para um arrefecimento. Fica evidente, em uma análise agregada dos indicadores feita pelo próprio Fed, que atualmente nos encontramos em níveis que já podem ser entendidos como mais frouxos do que no pré-pandemia.

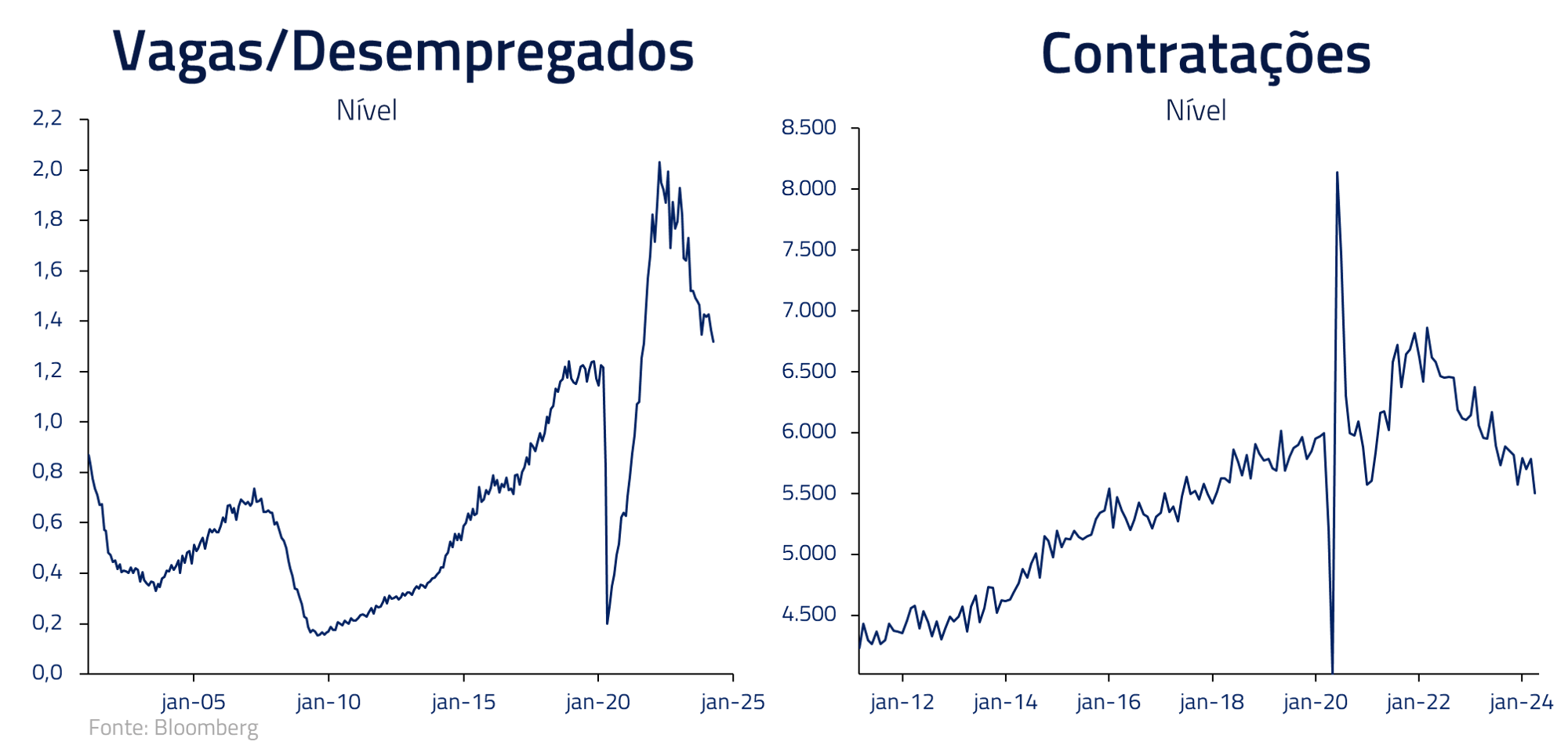

Dentre esses indicadores, é importante frisar as intenções de contratações na economia, que indicam uma demanda subjacente por nova mão-de-obra mais fraca. Essa normalização também é vista nos dados de vagas, já muito mais normalizados em relação aos desempregados do que na volta da pandemia.

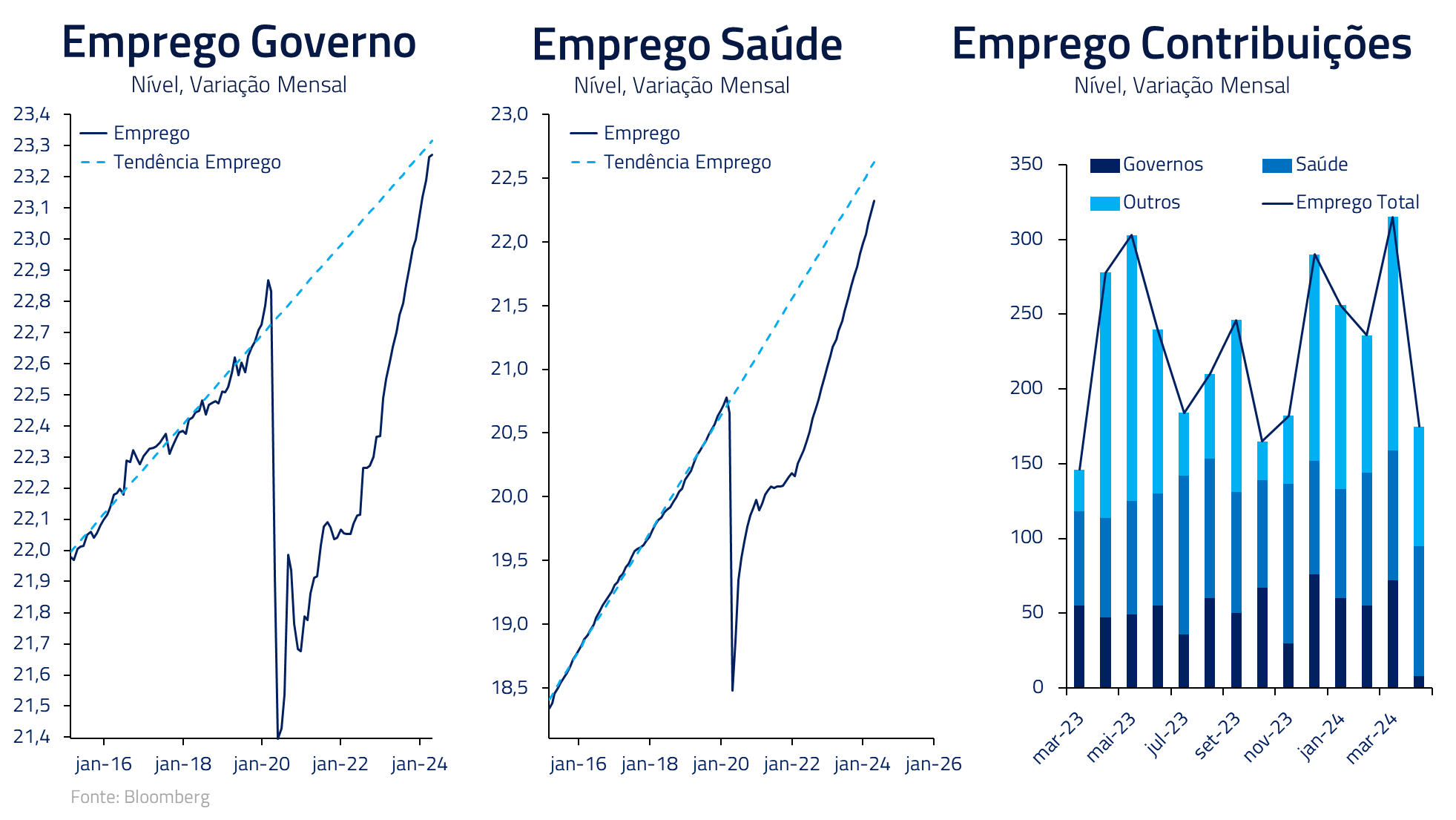

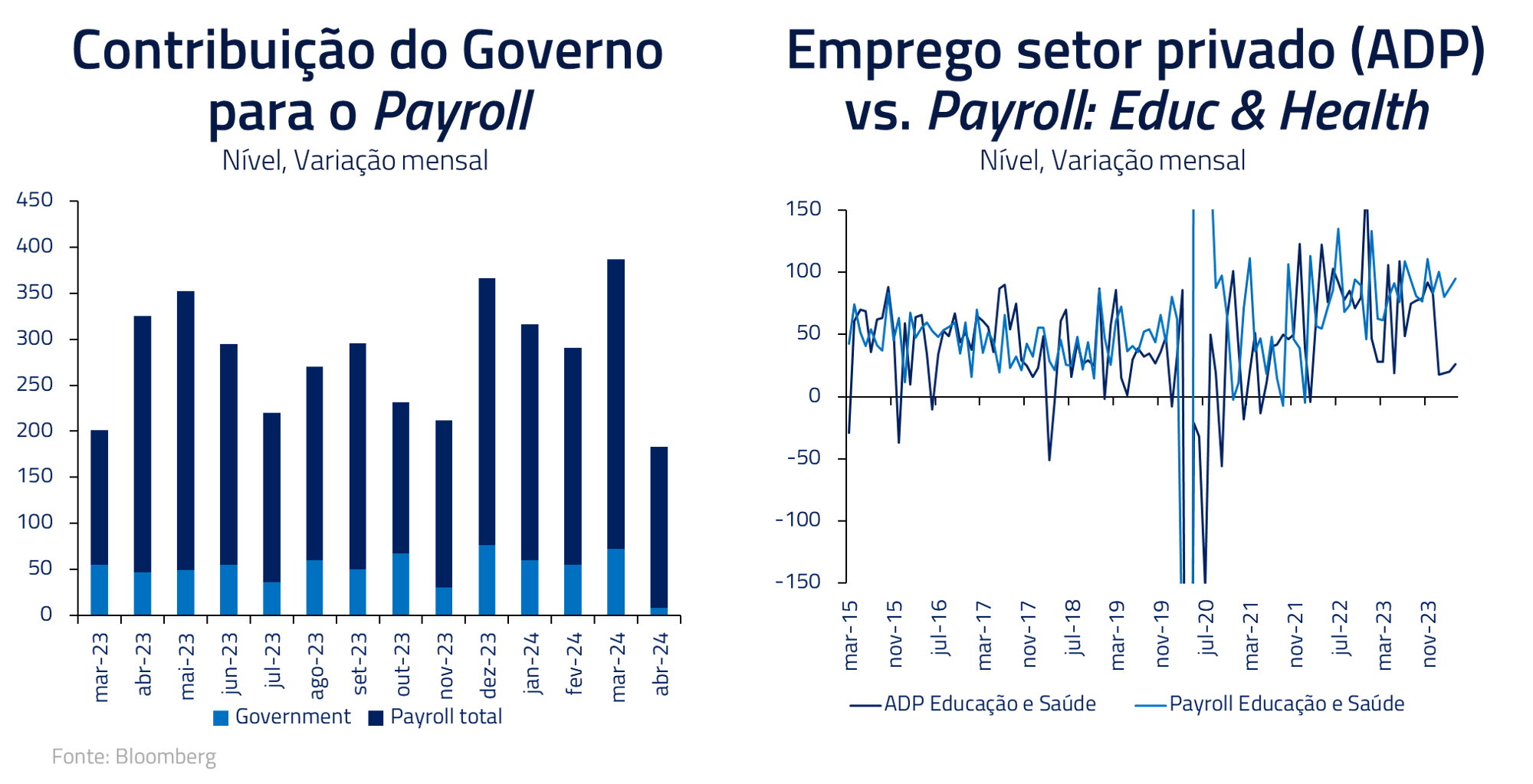

Por que, por mais que as intenções de contratações já estejam reduzindo há algum tempo, o emprego mensal seguiu se sustentando em níveis tão elevados? Um dos fatores foi a demanda reprimida existente em setores que demoraram para recontratar depois da pandemia, como saúde e governos. Ao mesmo tempo, as demissões também caíram bastante no período.

Entretanto, o mês de abril começou a colocar em questão a sustentabilidade desses níveis. No setor público, o emprego sugeriu perda de fôlego e já ocorreu a convergência para a tendência histórica. No caso do setor de saúde, outras métricas de contratação do setor privado mostram que poderia haver ajuste em breve para níveis também mais baixos.

Neste sentido, esperamos que o desemprego siga com assimetria de alta nos próximos trimestres. Em geral, movimentos de alta do desemprego total são, historicamente, precedidos por aumentos do emprego em tempo parcial e do próprio desemprego de demografias mais sensíveis. Além disso, se a imigração seguir nos níveis fortes atuais, seria outra fonte de oferta grande de trabalhadores que não encontraria demanda equivalente.

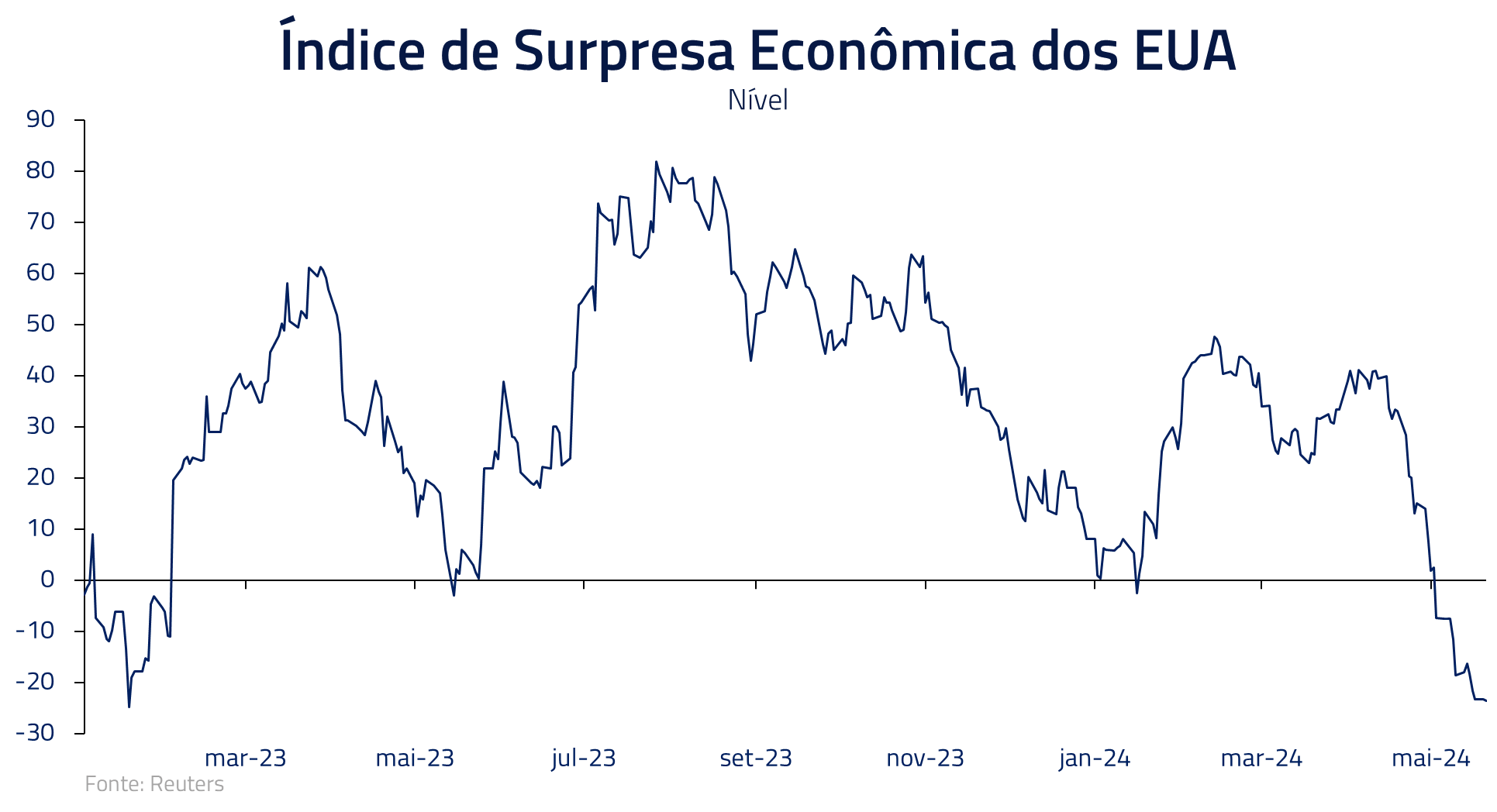

No campo da atividade, as surpresas econômicas têm se apresentado do lado negativo ao longo das últimas semanas, com diversos indicadores arrefecendo e sugerindo que o crescimento esteja convergindo para o potencial após trimestres de forte atividade.

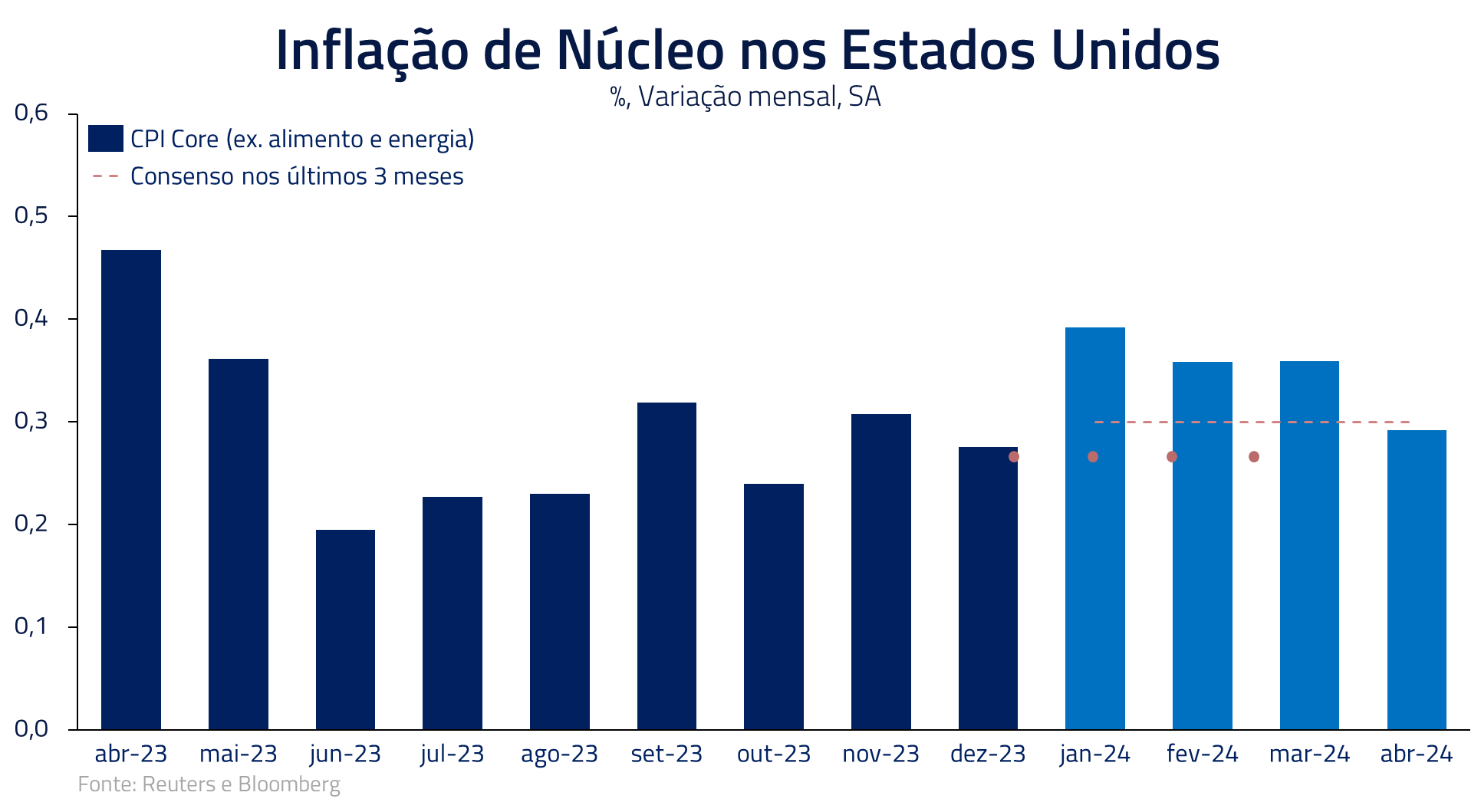

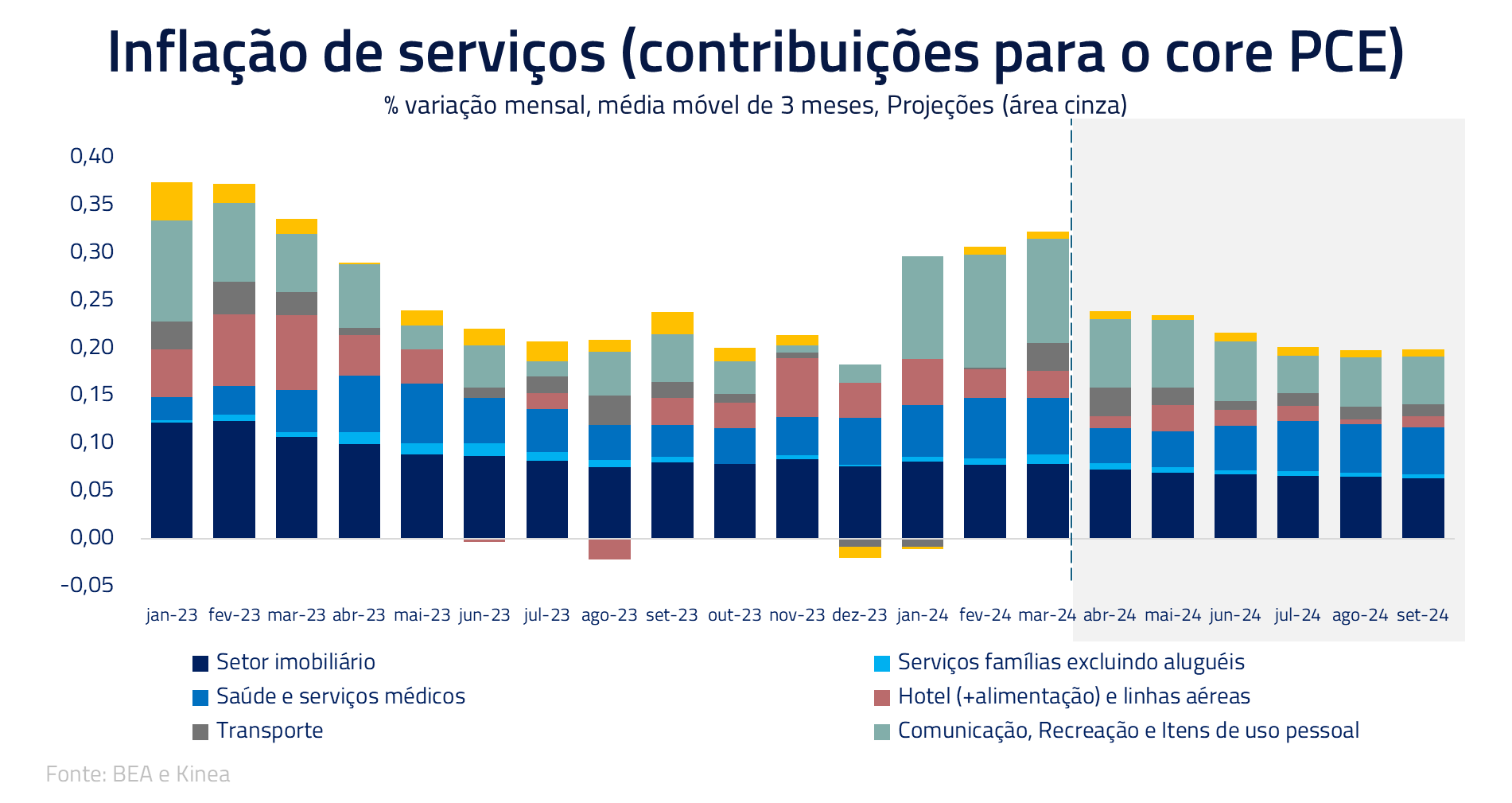

A contrapartida de dados mais comedidos no campo da atividade e do emprego deve refletir na inflação. Após as três surpresas consecutivas no CPI norte-americano, o mês de abril trouxe dados em linha. Embora não sejam suficientes para garantir a tese de convergência, arrefecem os riscos de uma trajetória divergente da inflação, e aumentam a probabilidade do próximo movimento do Fed ser mesmo de corte de juros.

Nos próximos meses, esperamos uma inflação mais benigna quando comparada aos dados do primeiro trimestre, à medida que fatores extraordinários – como repasses de seguradoras e empresas de utilidades públicas – percam o impulso inercial observado no início deste ano. Nesse sentido, abririam caminho para o Fed iniciar em alguns meses seu ciclo de cortes.

Como consequência, continuamos posicionados para um cenário de convergência, tanto da atividade quanto da inflação, nas principais economias do mundo. Voltamos a aplicar em juros curtos americanos e seguimos aplicados na Austrália e, em menor medida, no Reino Unido e no México. Permanecemos também comprados principalmente em moedas de países emergentes com carrego elevado, contra moedas europeias e o yuan chinês.

Um Brasil que reincide em velhos erros

Uma cena emblemática de “Beleza Americana” ocorre durante um jantar na casa dos protagonistas. Lester, cada vez mais descontente e sarcástico, joga os talheres na mesa zombando dos padrões que sua esposa tenta manter. A cena escala rapidamente com trocas de acusações, sendo um retrato de como problemas podem se acumular e explodir, refletindo a temática maior do filme sobre aparências e a busca por autenticidade.

De forma similar ao filme, o Brasil recentemente parece passar por uma fase explosiva, em que uma sucessão de problemas tem afetado o mercado local.

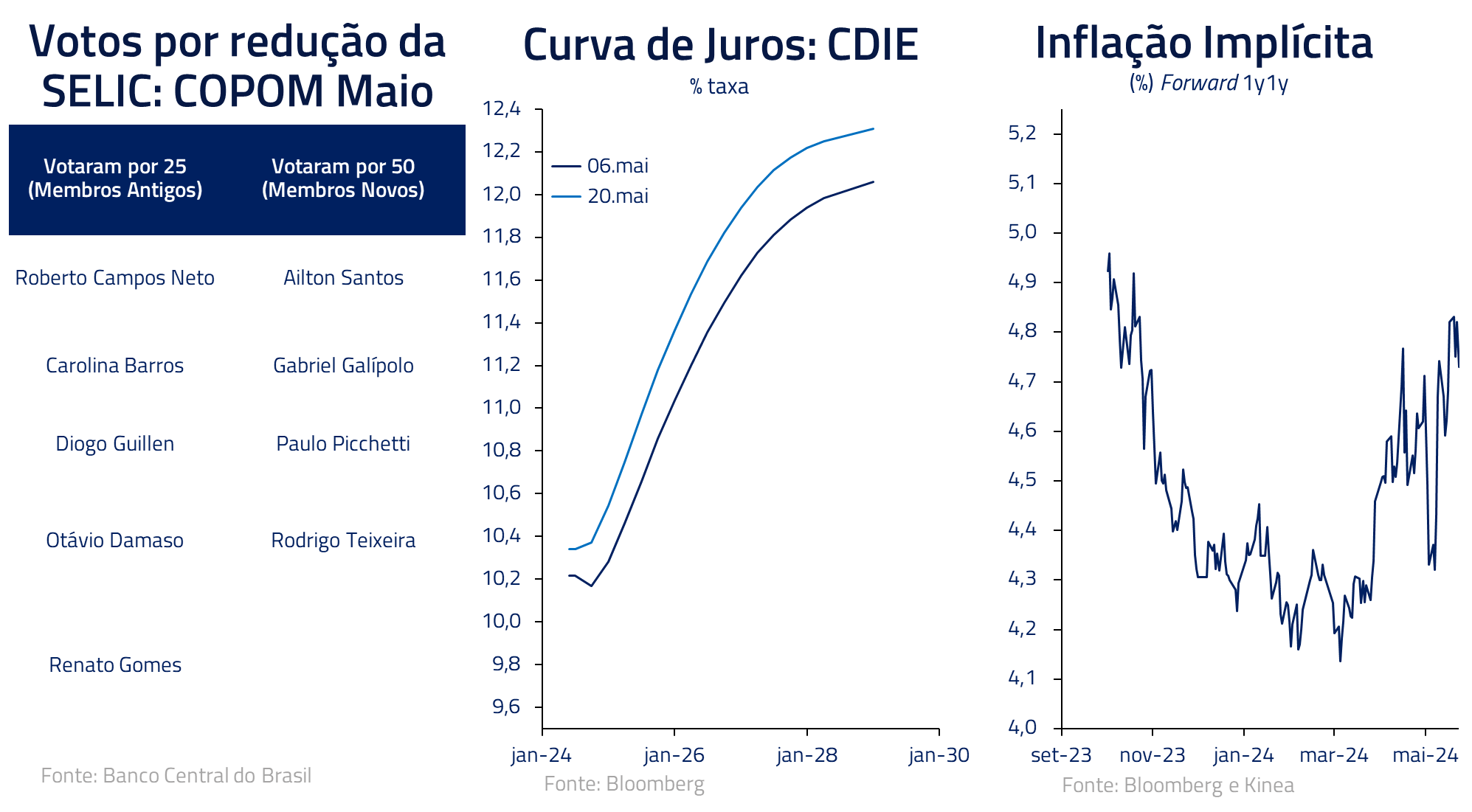

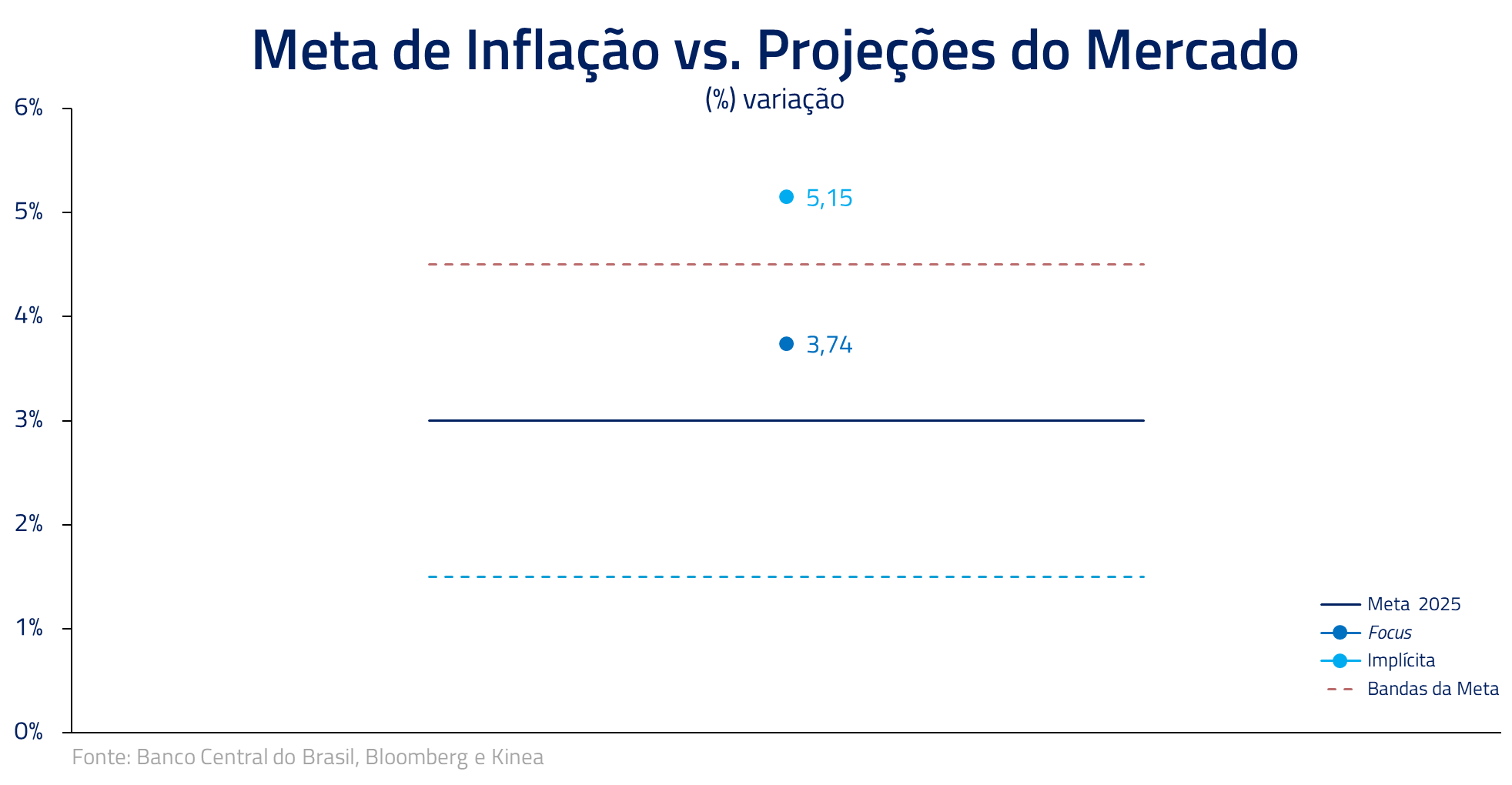

Após um mês de abril marcado pela revisão da meta fiscal de 2025, tivemos em maio uma reunião emblemática do Bacen, cujo corpo de votantes ficou dividido entre um corte de 0,25% ou 0,50%. A divisão entre grupos de membros indicados pelo ex-presidente Bolsonaro e pelo atual presidente Lula novamente trouxe ao mercado temores sobre a futura substituição da presidência da instituição, com efeitos negativos na curva de juros.

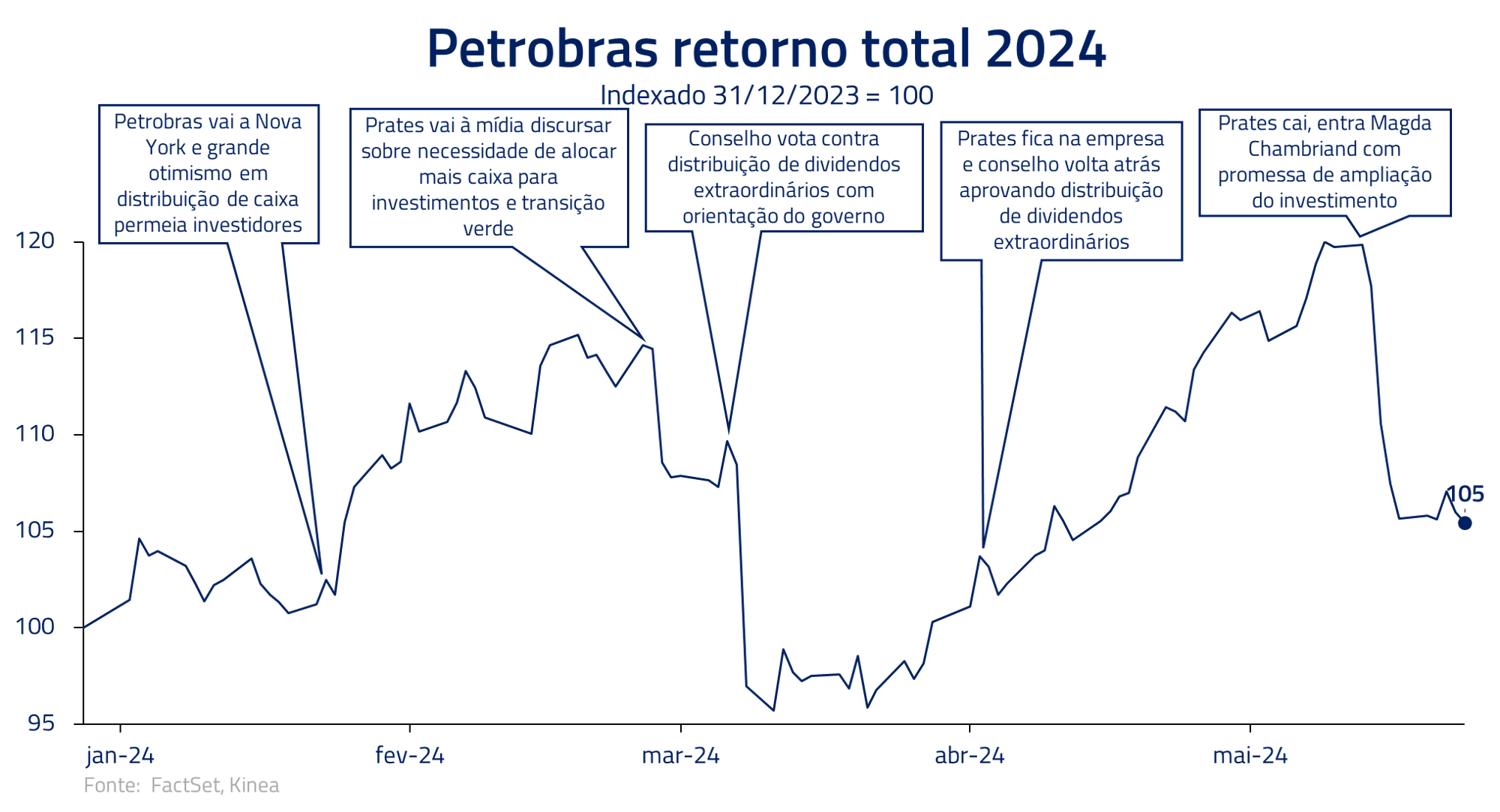

Na Bolsa, tivemos a substituição de Jean Paul Prates na presidência da Petrobras, trazendo novamente o fantasma da intervenção do governo nas estatais e possíveis efeitos parafiscais de aumento no investimento da empresa, visando potenciais metas desenvolvimentistas do atual governo.

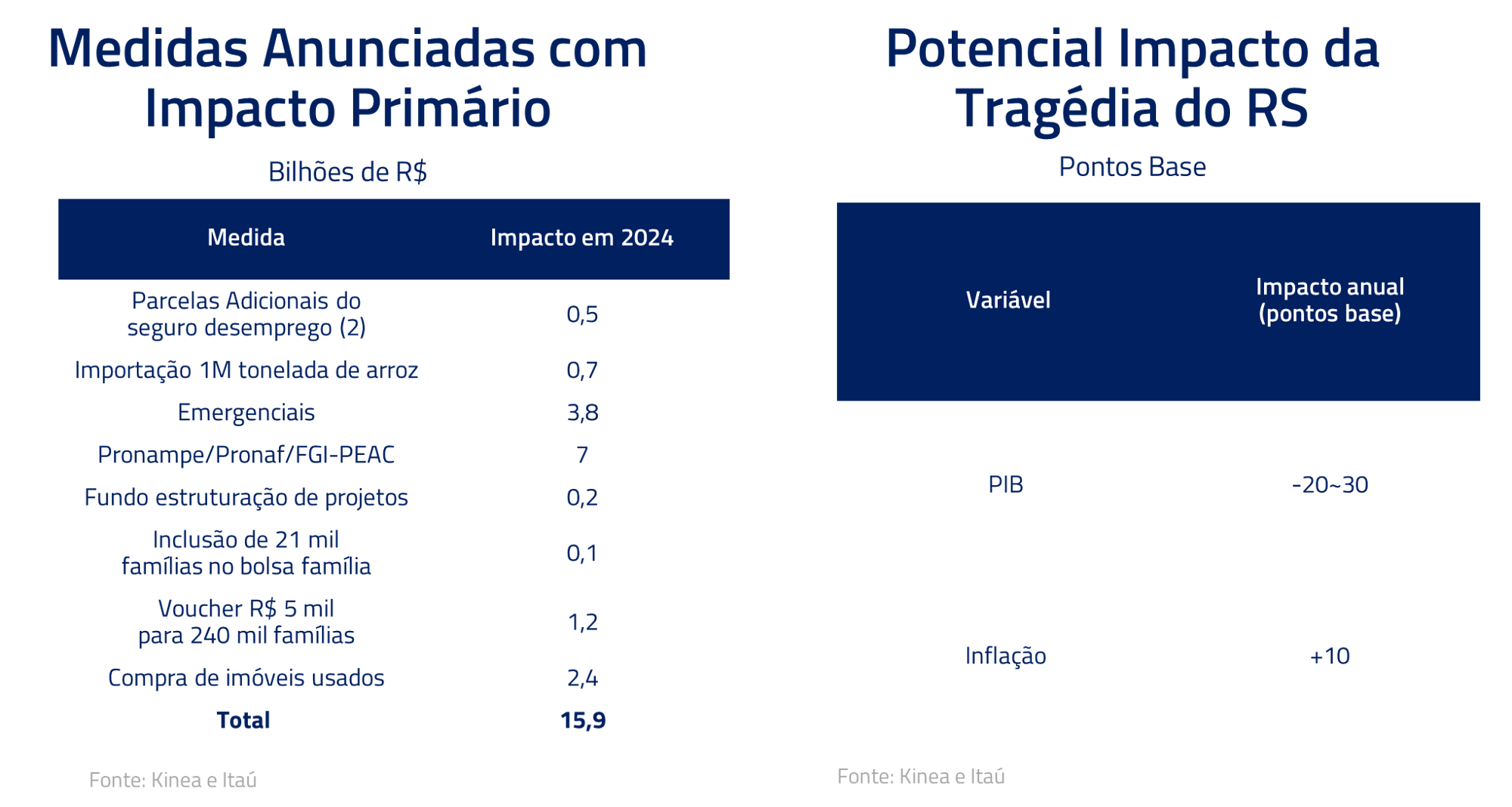

Por fim, a tragédia climática do Rio Grande do Sul, por conta da qual nos solidarizamos com todo o povo gaúcho, trouxe mais incerteza para a atividade, inflação e panorama fiscal, contribuindo para o descolamento de preços nos ativos de risco brasileiros.

A combinação de incertezas fiscais, desancoragem das expectativas de inflação e mercado de trabalho pujante deve se refletir em um Banco Central que, conforme já mencionamos em cartas anteriores, continua a enfrentar dificuldades para seguir entregando cortes de juros adicionais.

Diante desse contexto, parece-nos melhor estar alocados em posições de moeda do que Bolsa ou juros.

Sinais de vida no mercado chinês

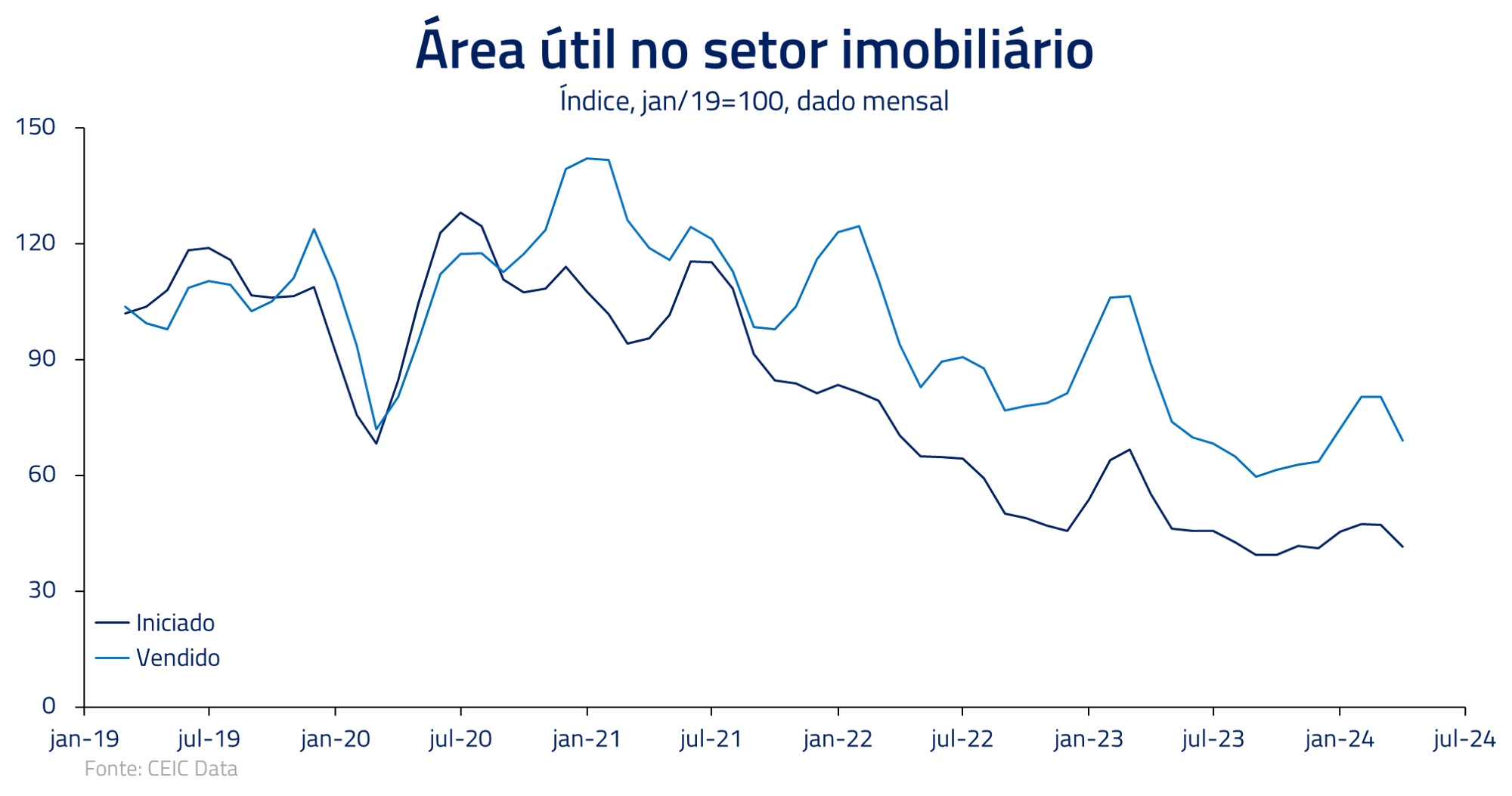

O senso de urgência parece ter aumentado este mês em relação ao setor imobiliário chinês, o qual já acumula quase três anos de quedas consistentes de vendas, novas construções e preços.

Ainda sem obter sucesso com as medidas acumuladas de estímulo ao setor, o governo retomou a carga nas últimas semanas com mais anúncios. Para tentar estimular a demanda, apresentou corte adicional do piso nas taxas de hipoteca e redução do pagamento de entrada mínimo para novas compras, bem como relaxamento regulatório adicional para acesso a determinados mercados.

Mais importante, no entanto, é o financiamento adicional para “queima” dos altos estoques existentes de propriedades, atendendo a dois fins simultâneos. Esses recursos subsidiados iriam para governos locais comprarem com desconto propriedades não finalizadas ou desocupadas, fornecendo assim caixa para construtores com problemas financeiros.

Ao mesmo tempo, converteriam essas propriedades em “moradias sociais”, facilitando o acesso da população de mais baixa renda. O próprio vice-premier foi responsável pela comunicação pública de parte dessas medidas.

Ainda estamos um pouco céticos sobre a eficácia dessa nova rodada de estímulos para alavancar o setor e o PIB chinês como um todo. As medidas de demanda são parecidas com as que já vêm sendo feitas até agora sem muito sucesso. E o financiamento para compras de estoques ainda é muito inferior às melhores estimativas existentes do que seria necessário. O problema da China é um misto de falta de demanda e falta de confiança, e isso não é simples de resolver.

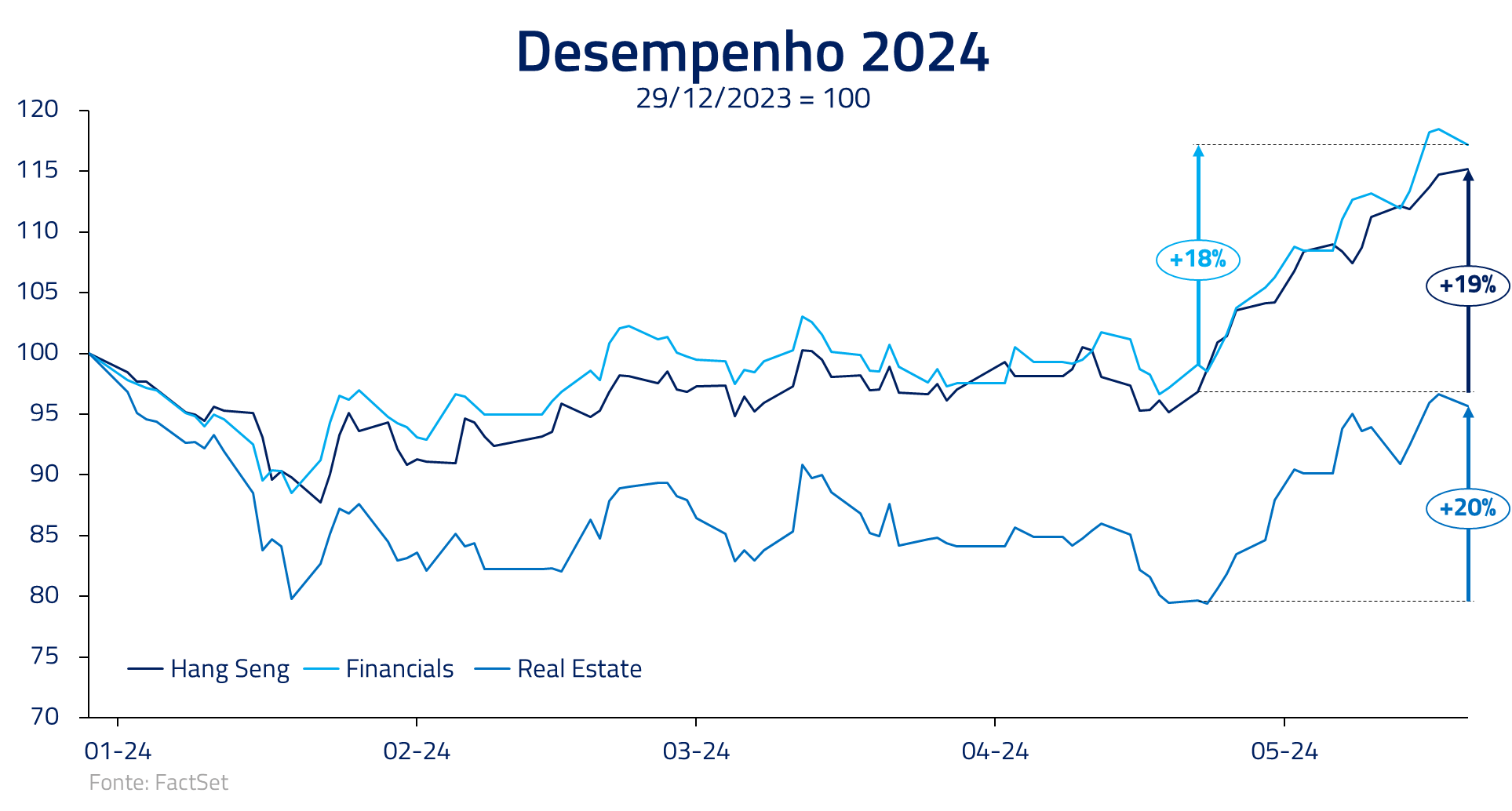

Já o mercado, esse sim se animou recentemente. O Hang Seng, índice da Bolsa de Hong Kong, tem subido consistentemente há várias semanas, puxado por nomes do setor imobiliário e financeiro.

Há razão de ser nesse movimento, dado que uma Bolsa barata encontra um governo mais urgente em reduzir a chance de novos defaults de construtores e novamente tentar estabilizar o principal setor da economia. Como já são três anos de acúmulo de medidas para tentar reverter o ciclo, o ponto de partida fica mais favorável para uma eventual estabilização.

Na Bolsa global, uma mistura de crescimento e bolsa ex-US

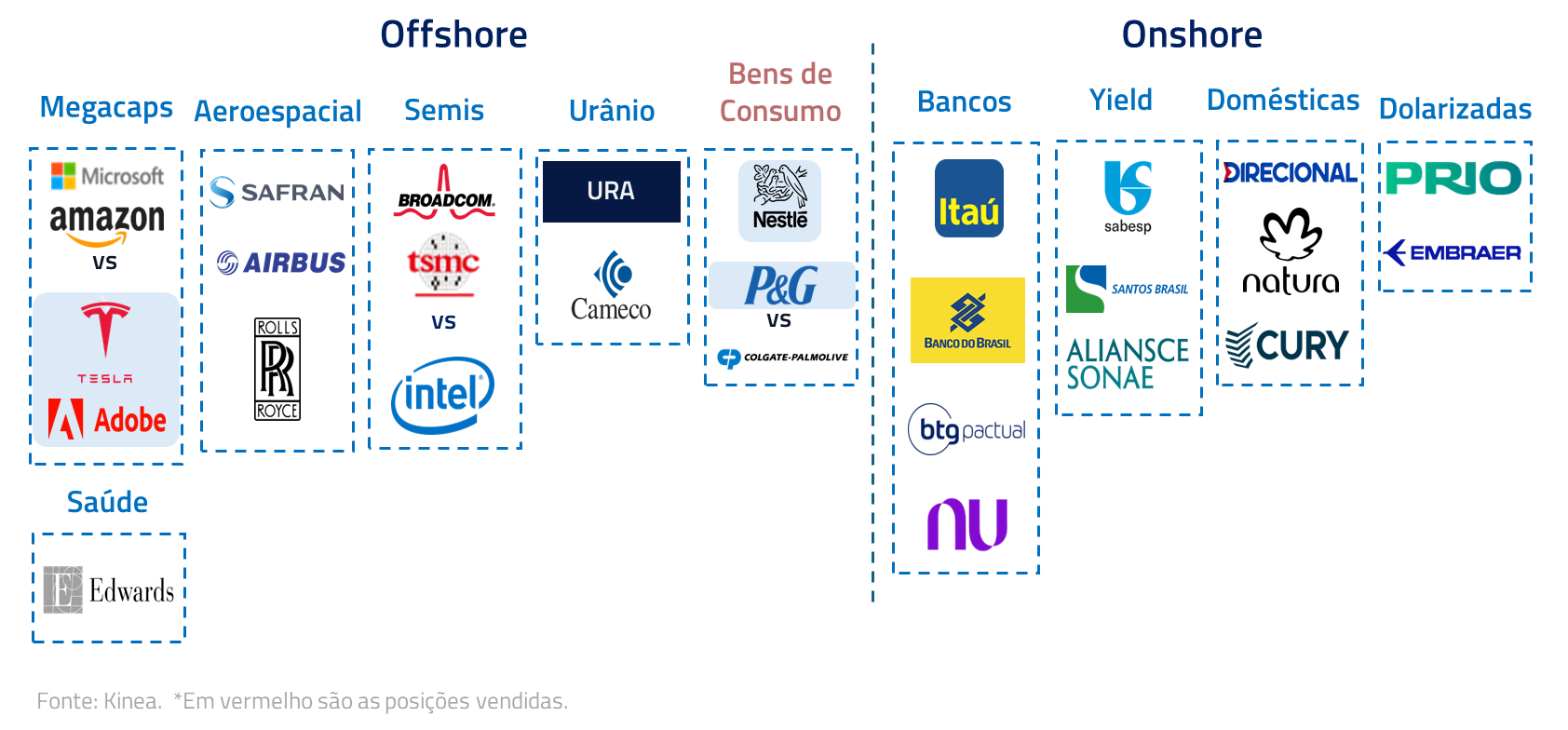

Nossa estratégia de ações permanece focada nos subsetores de semicondutores, inteligência artificial e o setor aeroespacial, conforme já escrevemos em nosso Pedroza Insights – Top Gun Maverick.

No Brasil, nossa estratégia está baseada em um livro Long-Short, onde permanecemos, principalmente, comprados nos setores de bancos e utilidades públicas e vendidos em índice. O mercado brasileiro permanece desafiador, com saída de recursos para outros emergentes, particularmente para a Ásia.

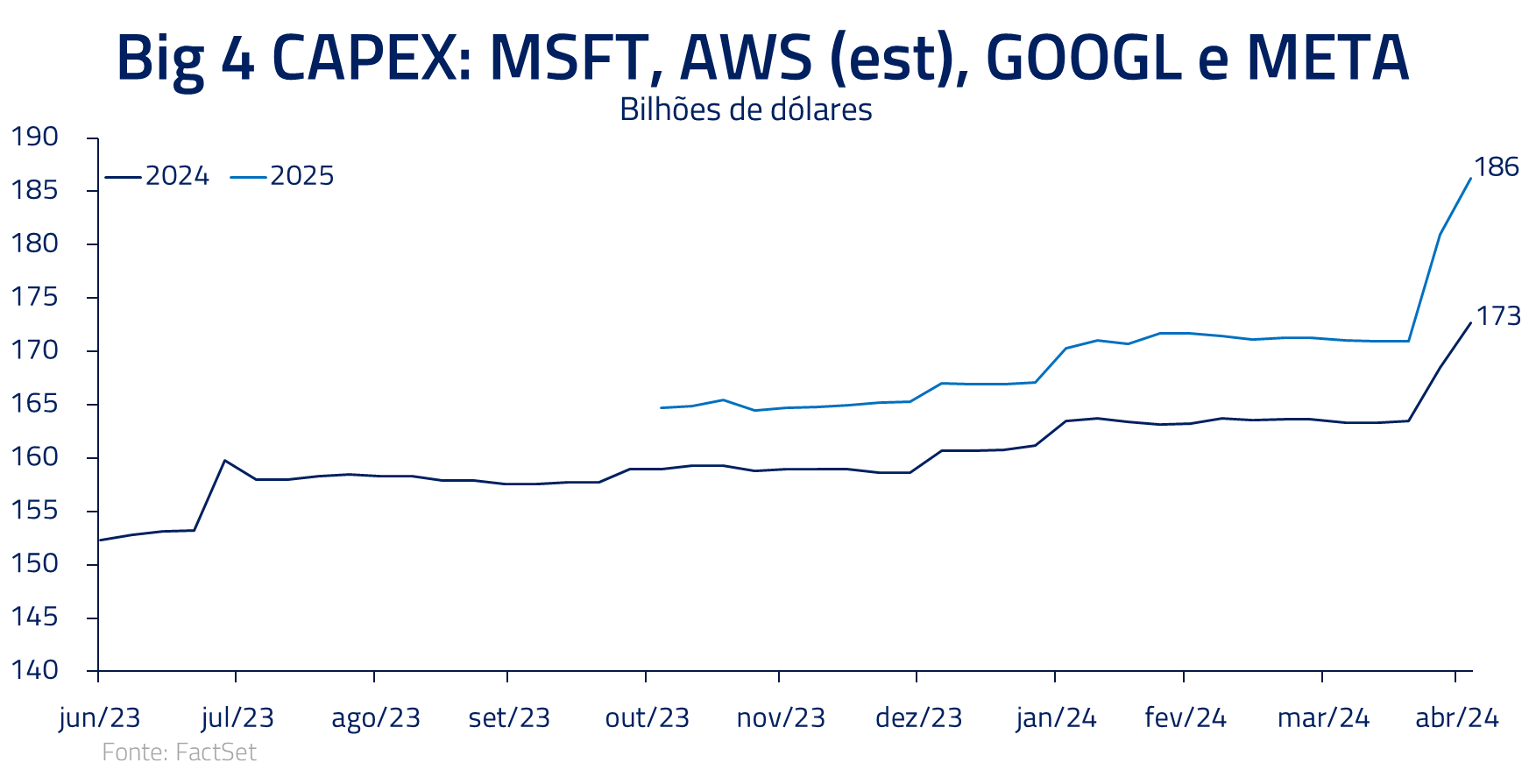

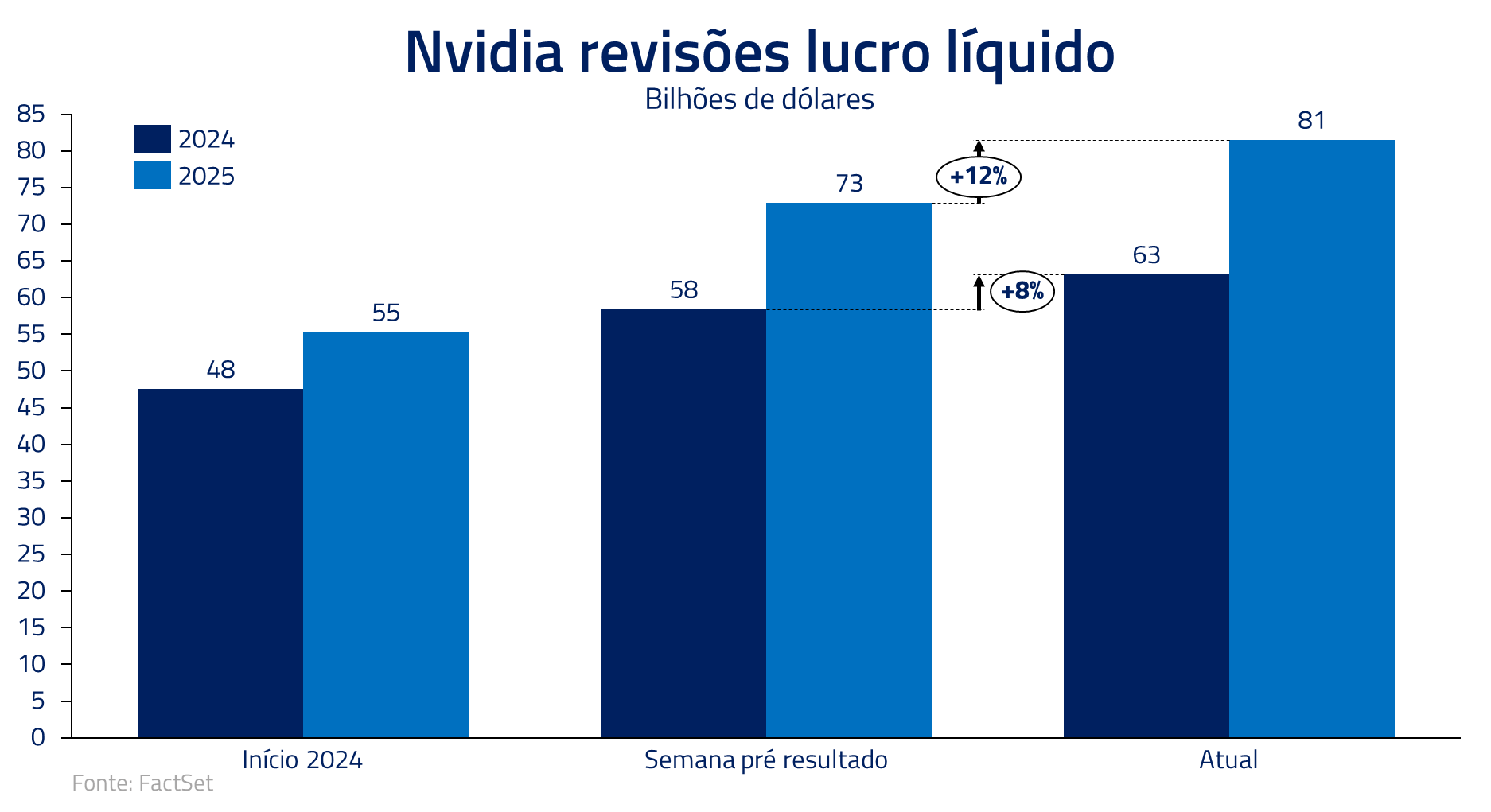

Para nosso portfólio, o principal evento da temporada de resultados nos Estados Unidos foram os anúncios de investimento das maiores empresas de tecnologia do mercado, as quais elevaram substancialmente suas projeções de gastos no setor de inteligência artificial, beneficiando principalmente o setor de semicondutores.

O aumento de CAPEX pelas big techs foi refletido nos resultados da Nvidia, em que a empresa reportou receita acima do esperado e guiou para um crescimento de 8% no segundo trimestre em relação ao primeiro, mesmo estando em uma base de receita de $100bn anualizado. Além disso, os executivos da companhia reforçaram que a demanda por GPUs para IA segue muito forte e acima da oferta disponível no mercado e deve continuar assim por boa parte de 2025. A ação subiu 9% no pregão seguinte a divulgação dos resultados.

Além disso, complementam nosso portfólio posições compradas na Europa e Ásia, que continuam a se beneficiar da expectativa de recuperação da manufatura global.

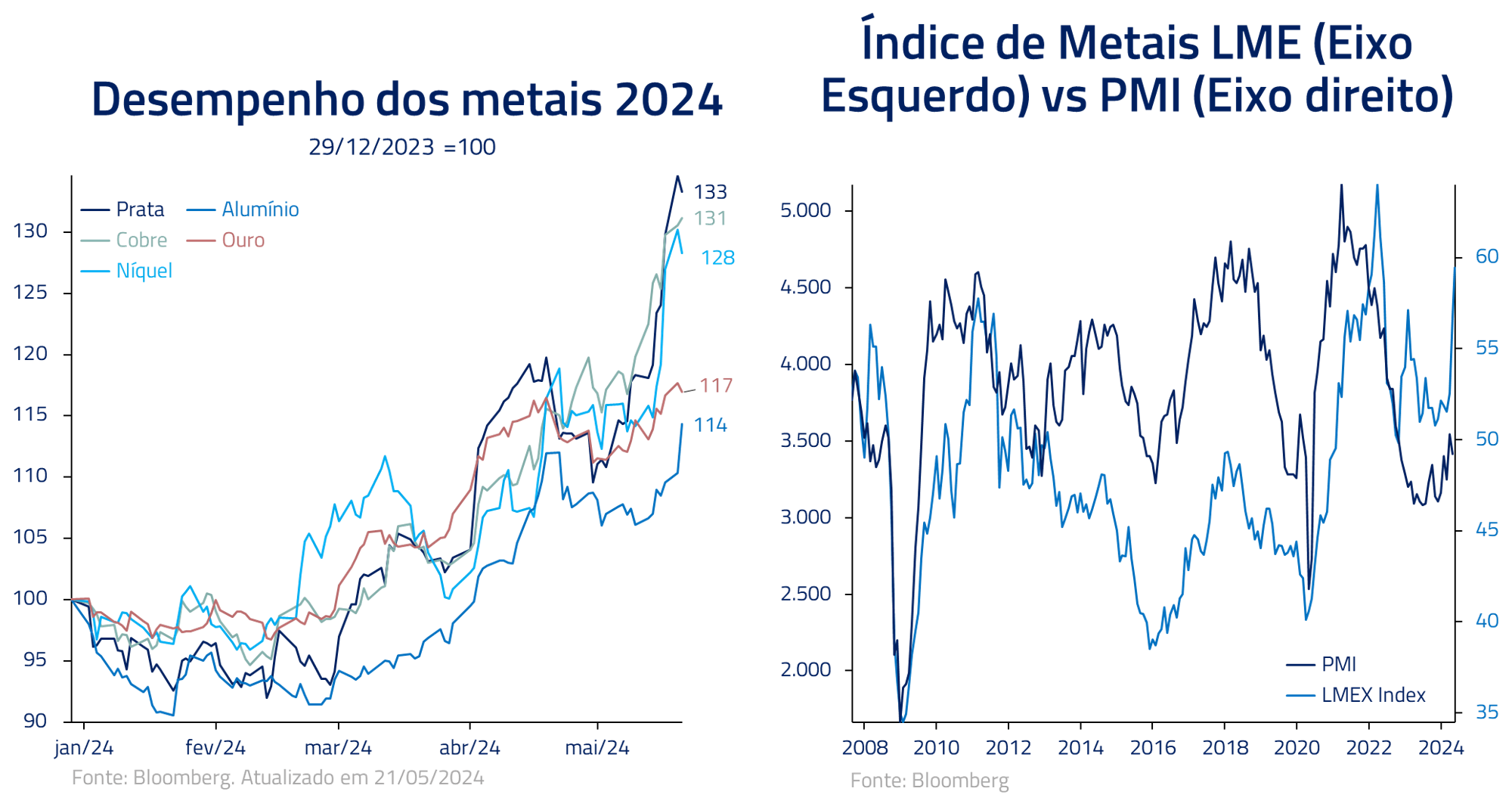

Commodities: a força das metálicas

No setor de commodities, o principal evento do mês foi a forte performance das commodities metálicas, principalmente o cobre, como reflexo de um mercado físico mais apertado, e também como um movimento de antecipação da recuperação da manufatura global e estímulos chineses.

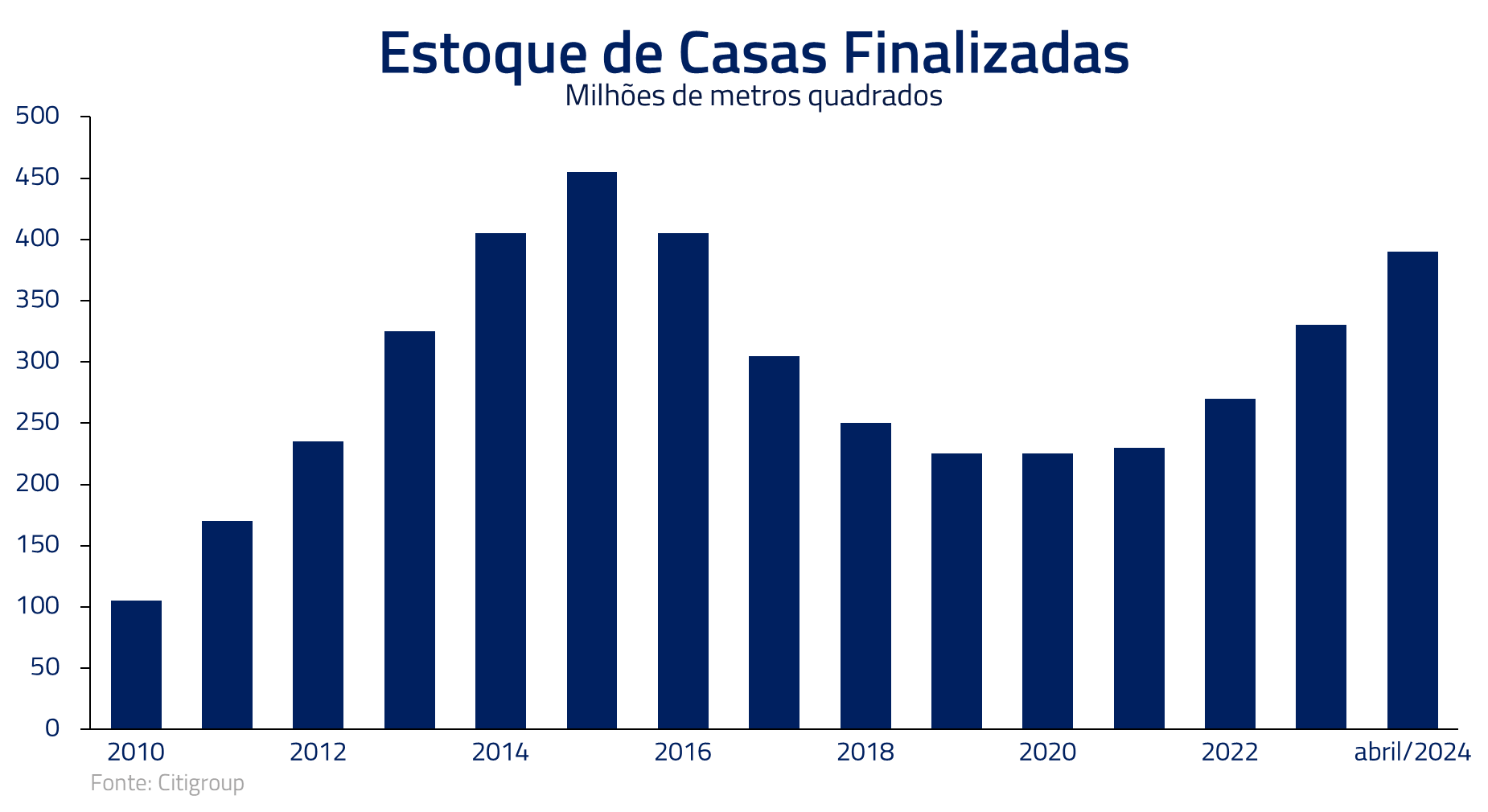

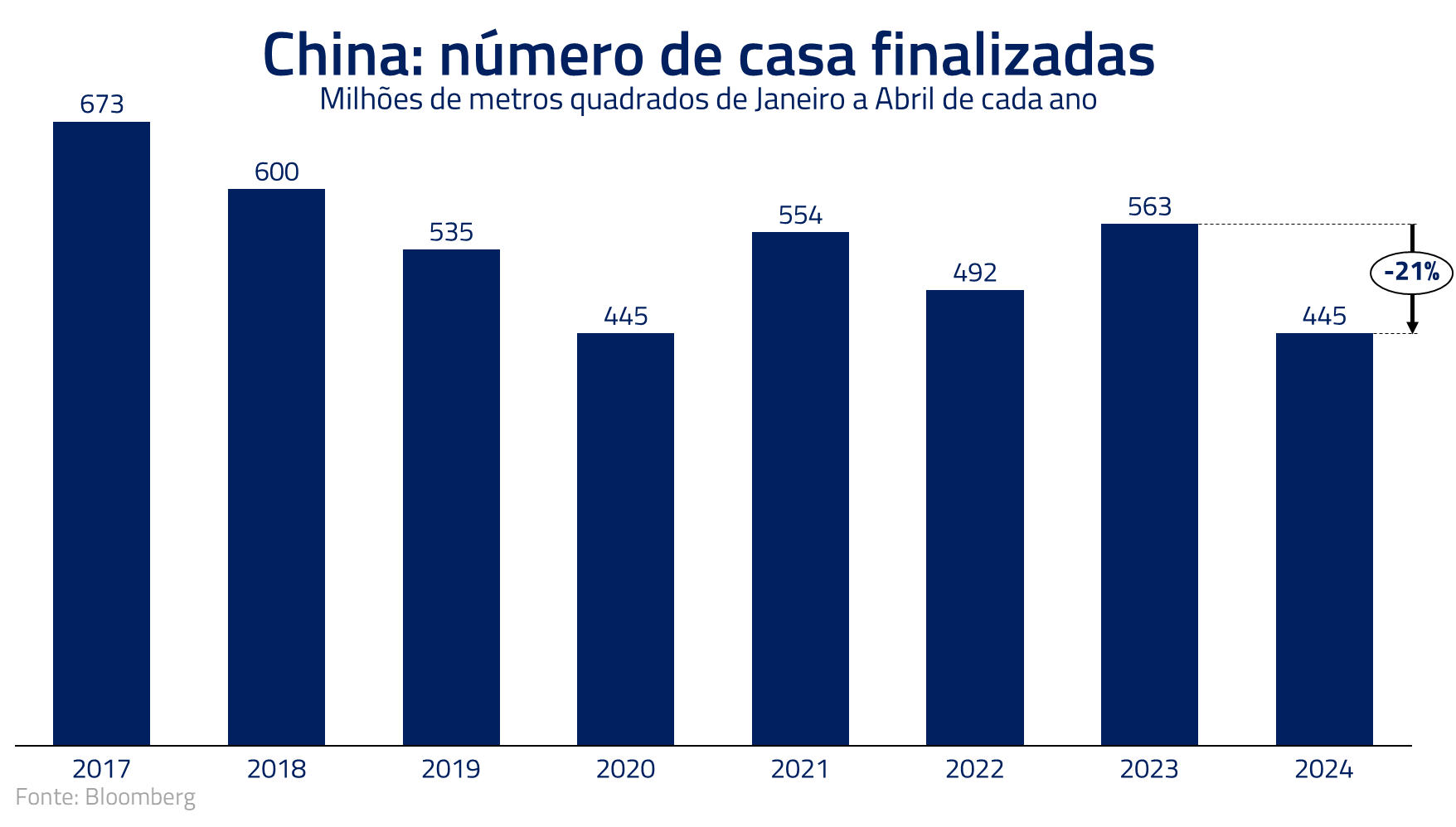

Nossa principal posição comprada nesse período estava no cobre, a qual beneficiou a performance de nossos fundos no mês. Entretanto, a agressividade do movimento parece ter andado na frente dos fundamentos. O mercado físico deve continuar apertando, mas, no nível de preço atual, não apresenta assimetria tão clara. Alguns setores importantes da demanda de cobre ainda apresentam fraqueza, como por exemplo, o número de casas finalizadas na China, responsável por cerca de 30% da demanda global de cobre.

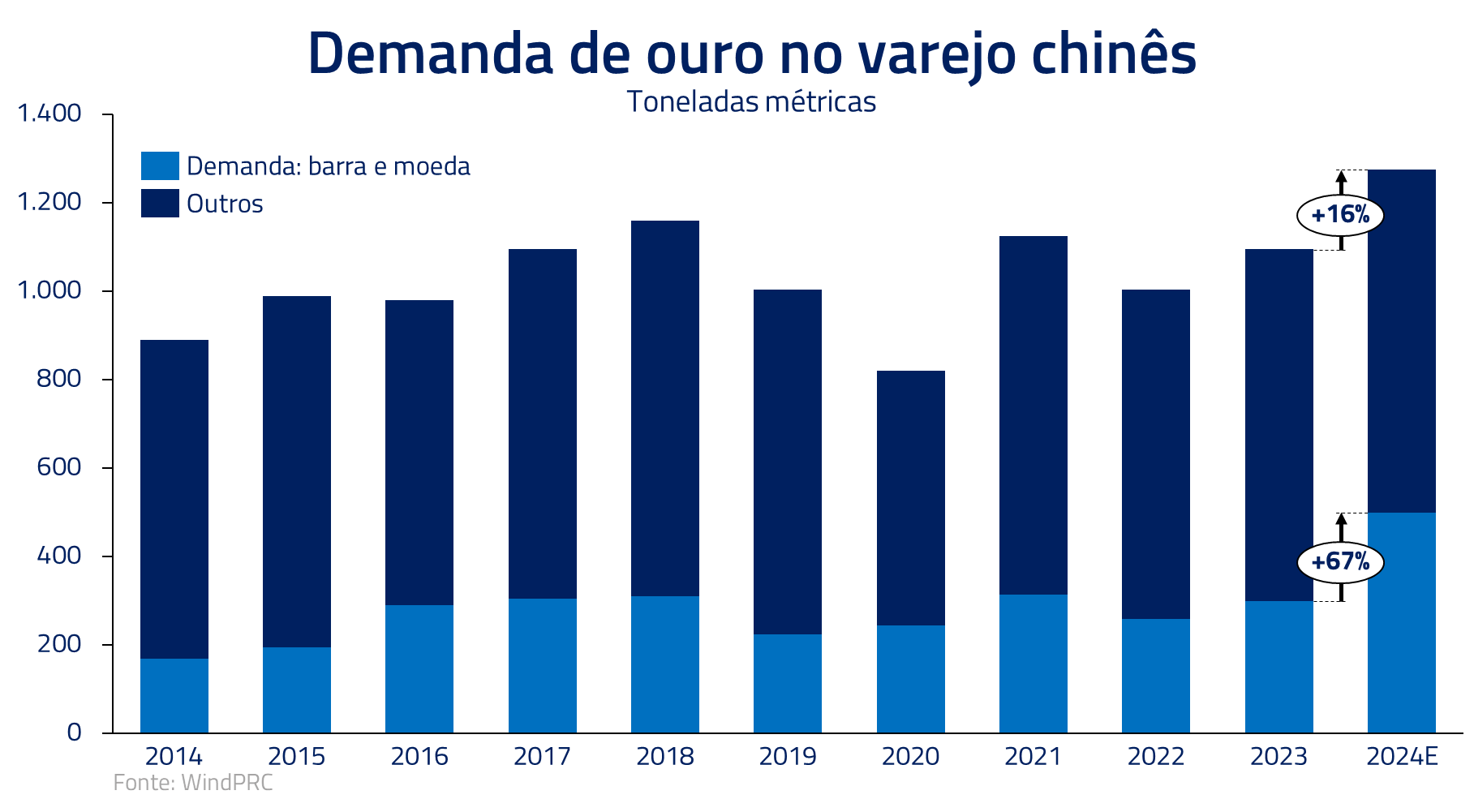

No momento preferimos concentrar nossa posição de metálicas no ouro. A forte demanda de Bancos Centrais, como temos comentado nas últimas cartas, aliada a investidores asiáticos comprando ouro no varejo, tem sustentado o movimento de preços na commodity.

Em virtude da forte performance das metálicas, preferimos fechar nossas posições vendidas em mineradoras ao longo do mês e movemos o portfólio para uma posição comprada. Consideramos também que os estímulos chineses devem ser capazes de manter um piso no preço do minério de ferro.

Na segunda metade de “Beleza Americana”, os personagens começam a descobrir e apreciar a beleza nas imperfeições e complexidades de suas próprias vidas. Lester, o protagonista, encontra um renovado senso de liberdade e entusiasmo ao se rebelar contra as normas corporativas e reencontrar paixões juvenis, como a musculação e o fascínio por um carro antigo.

Essa evolução dos personagens em direção a um entendimento mais profundo de si mesmos e dos outros destaca uma das mensagens centrais do filme: a beleza verdadeira reside nas experiências mais autênticas e nas aceitações das imperfeições.

De forma semelhante, a economia norte-americana certamente não se encontra em estado de perfeição, e nos próximos meses deve ficar mais claro para o mercado o aumento do desemprego e a necessidade de uma política monetária menos apertada.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Comentários

Postar um comentário