Afinal, qual a narrativa correta dos mercados?

“Rashomon” é um clássico filme japonês dirigido por Akira Kurosawa, lançado em 1950. O filme é considerado um marco no cinema mundial, sendo um dos filmes mais influentes de todos os tempos, com tamanho efeito que um Oscar honorário de melhor filme estrangeiro foi criado para poder acomodar o filme.

A história se passa no Japão feudal e gira em torno de um crime brutal: o assassinato de um samurai. O diferencial do filme é principalmente a forma como a narrativa é apresentada, através de múltiplas perspectivas.

Quatro personagens principais– um lenhador, um bandido, a esposa do samurai e o espírito do samurai morto – relatam o que ocorreu na cena do crime, mas cada versão da história é diferente, levantando questões sobre a verdade e a subjetividade das percepções humanas.

“Rashomon” não só catapultou Akira Kurosawa para o cenário internacional, mas também criou o termo “efeito Rashomon” para situações em que diferentes testemunhas dão relatos contraditórios do mesmo evento.

Por que estamos utilizando essa obra-prima de Kurosawa como analogia para a nossa carta do mês?

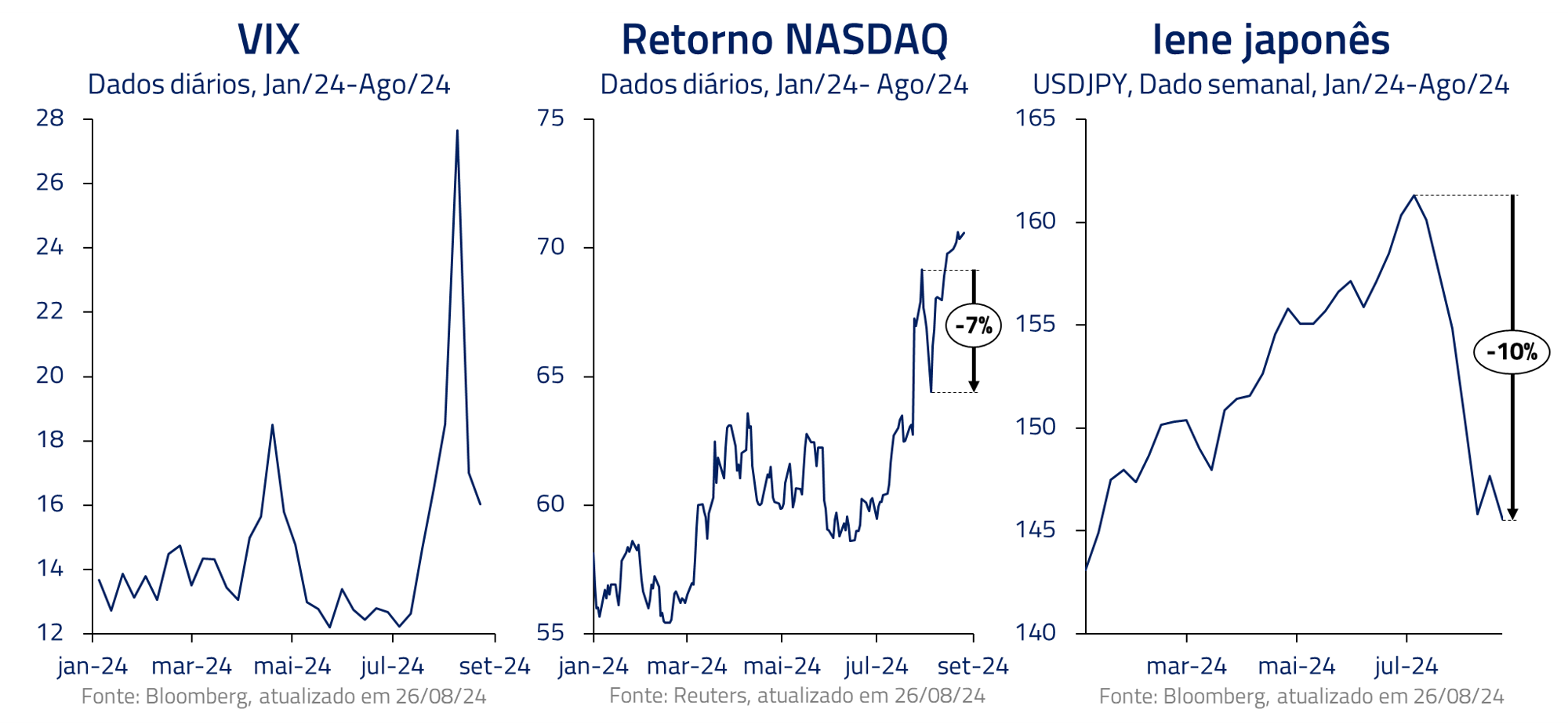

Por múltiplas razões: Primeiramente, para ilustrar o fato que tivemos no mês um evento significativo de volatilidade, levando uma aguda, mas curta correção nos mercados, causada principalmente, em nossa narrativa dos eventos, pelos ajustes em estratégias que envolviam a venda do iene japonês para compra de ativos de risco ao redor do planeta.

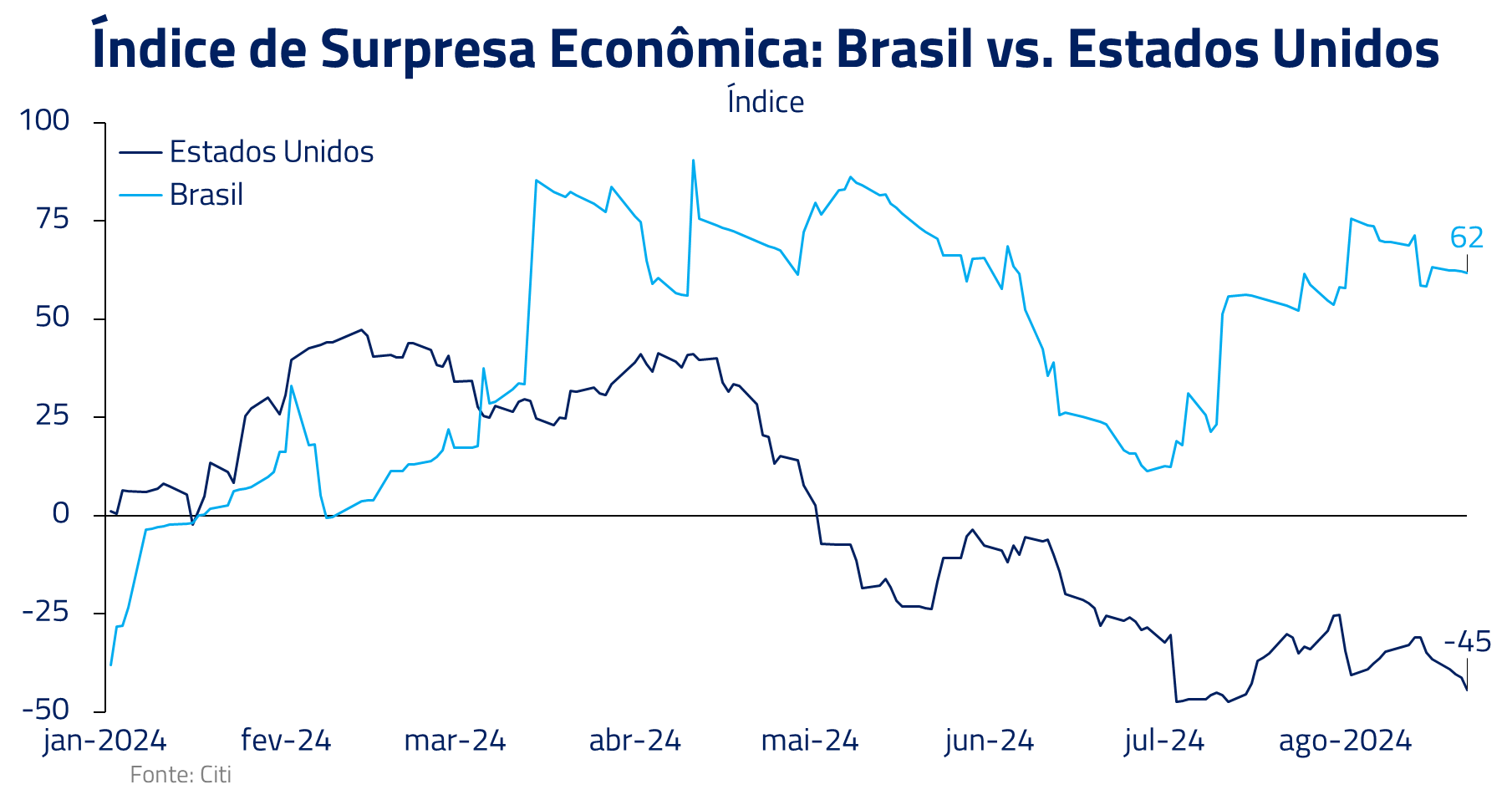

Em segundo lugar porque, recentemente, uma das maiores controvérsias do mercado é o atual estado da economia global, particularmente da economia norte-americana.

Narrativas variam de uma economia que parece desacelerar, com um mercado de trabalho mais fraco que o esperado, permitindo que o FED inicie seu ciclo de cortes de juros; até perspectivas que incluem uma economia ainda acima do seu potencial, inibindo cortes de juros significativos por parte do banco central.

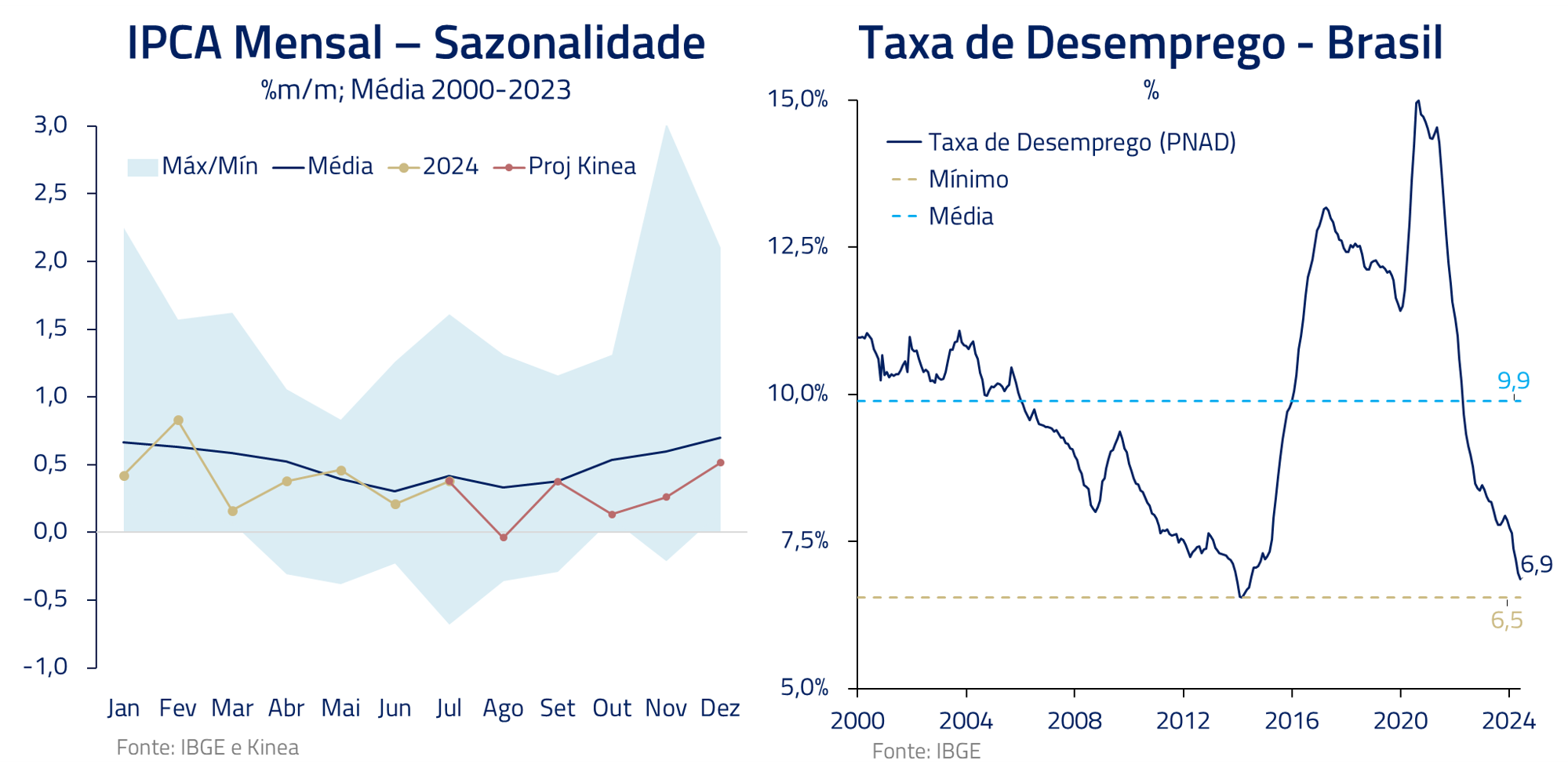

Também no Brasil, o efeito Rashomon parece estar presente, com narrativas variando de uma economia em que a inflação parece estar sob controle e, com os cortes previstos nos Estados Unidos, as taxas atuais de juros pareciam apropriadas; para outra, onde a forte atividade e pressões do mercado de trabalho levariam ao recrudescimento da inflação e gerariam a necessidade de um novo ciclo de alta de juros.

A China, para fecharmos essa introdução, é outro exemplo de narrativas conflitantes. Por um lado, a fraqueza da economia que se espalhou a partir do estouro da bolha do mercado imobiliário continua indefectível. Entretanto, os preços de ativos têm se comportado de forma distinta. A despeito de juros declinantes, a moeda voltou a se valorizar bastante na esteira da apreciação do yen japonês e o mercado de ações ainda não acusa um processo mais agudo dentro da economia.

Primeiro efeito Rashomon: A economia dos Estados Unidos

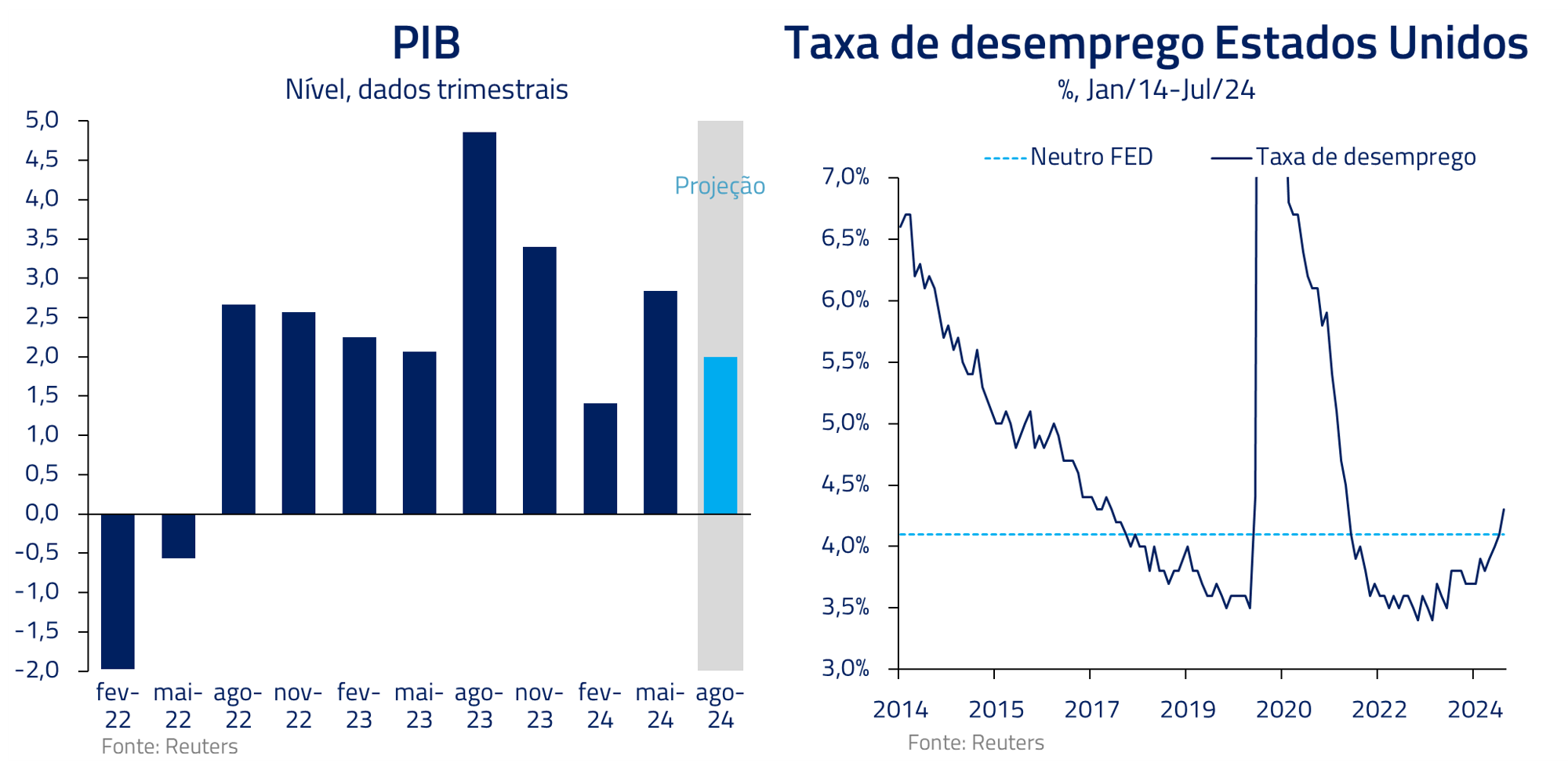

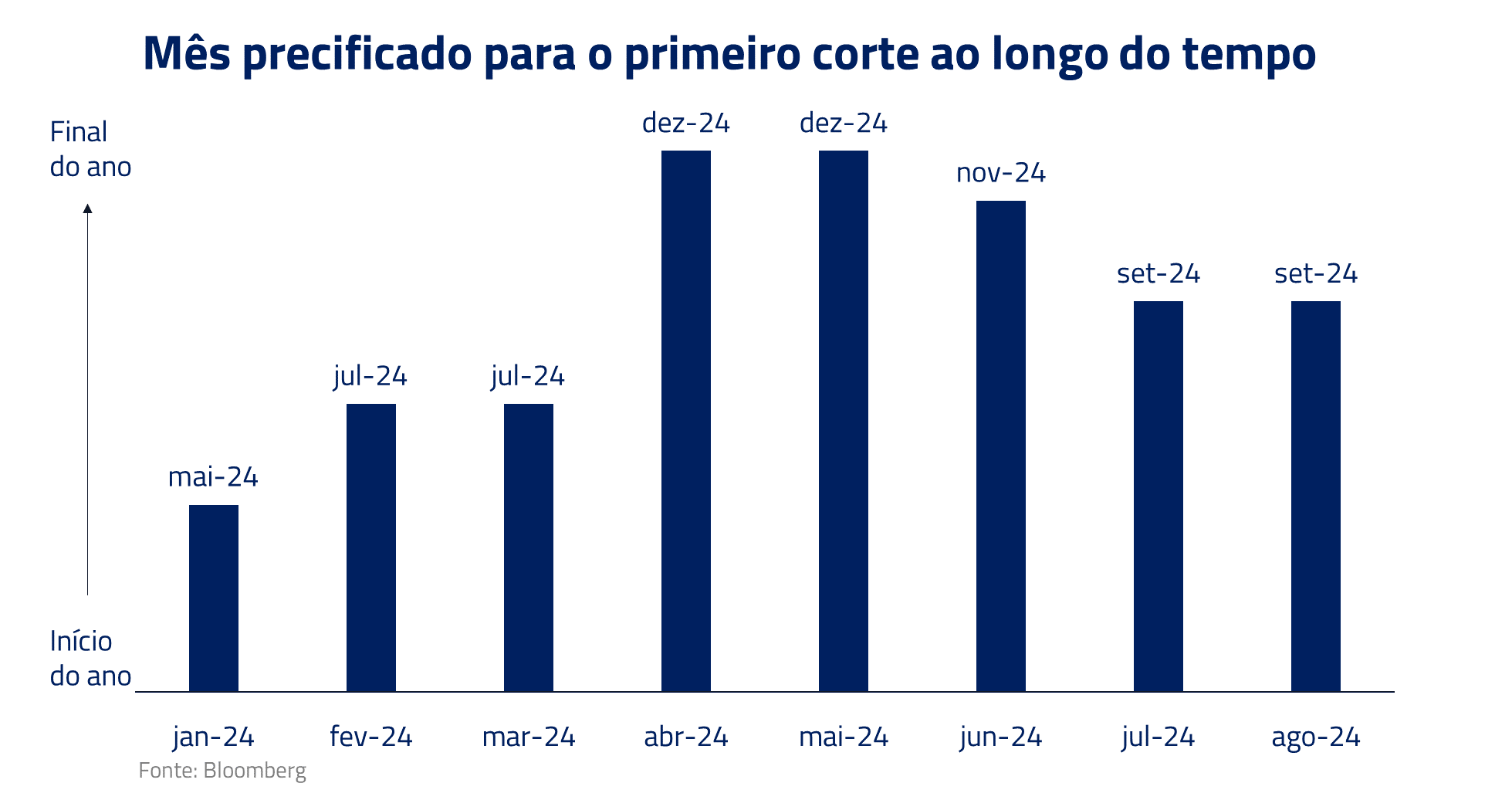

A economia norte-americana e os mercados vivem hoje a expectativa do início dos cortes de juros nos Estados Unidos, após fortes flutuações durante o ano com relação à data que se iniciaria esse processo.

Conforme mencionamos em cartas anteriores, três variáveis definem essa função: o crescimento da economia, o mercado de trabalho e a inflação.

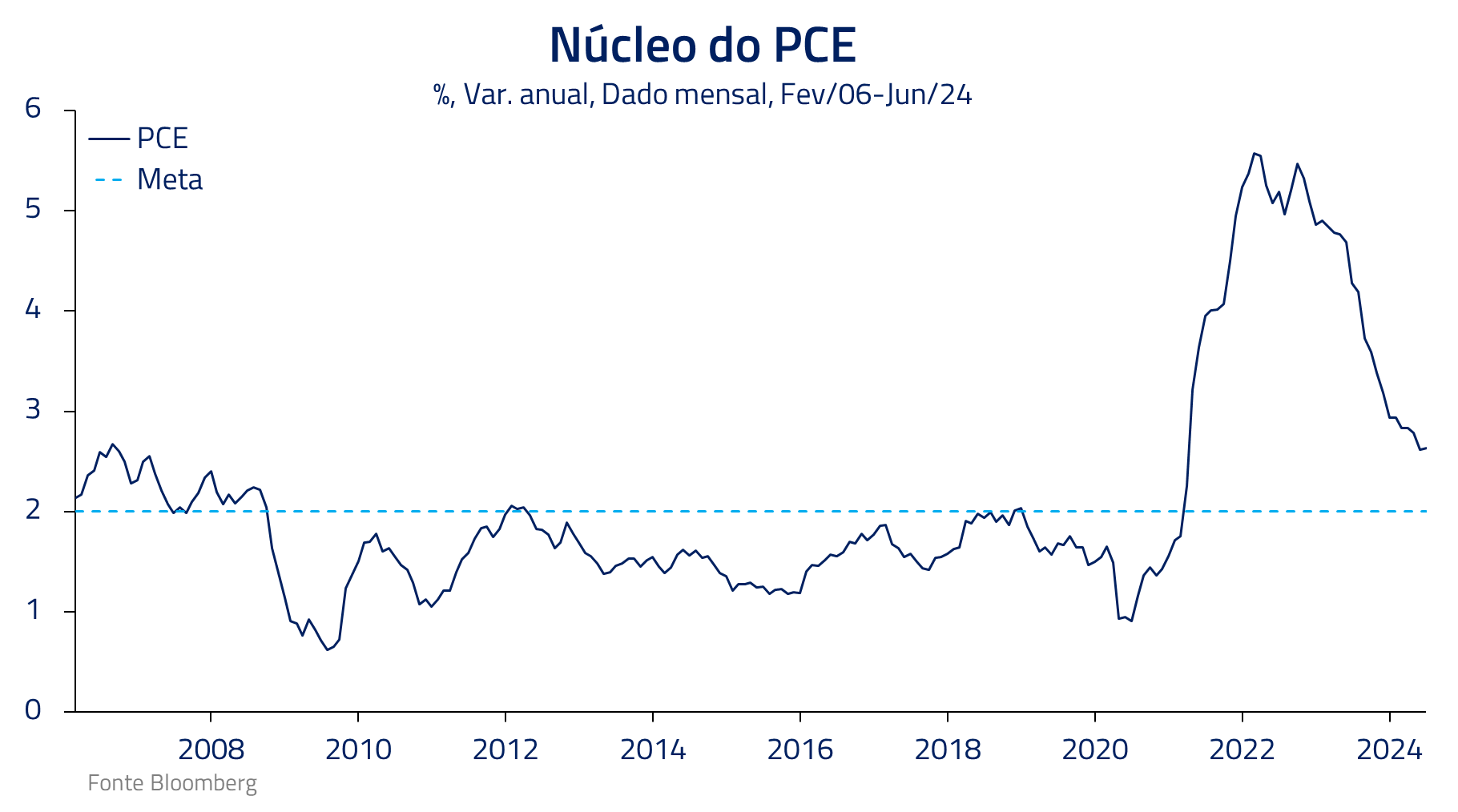

Durante o mês de agosto, os dados inflacionários continuaram, pelo terceiro mês consecutivo, a sugerir um caminho de convergência para a inflação norte-americana, trazendo conforto necessário ao FED para sinalizar que seu primeiro corte deve vir na próxima reunião do comitê, em setembro.

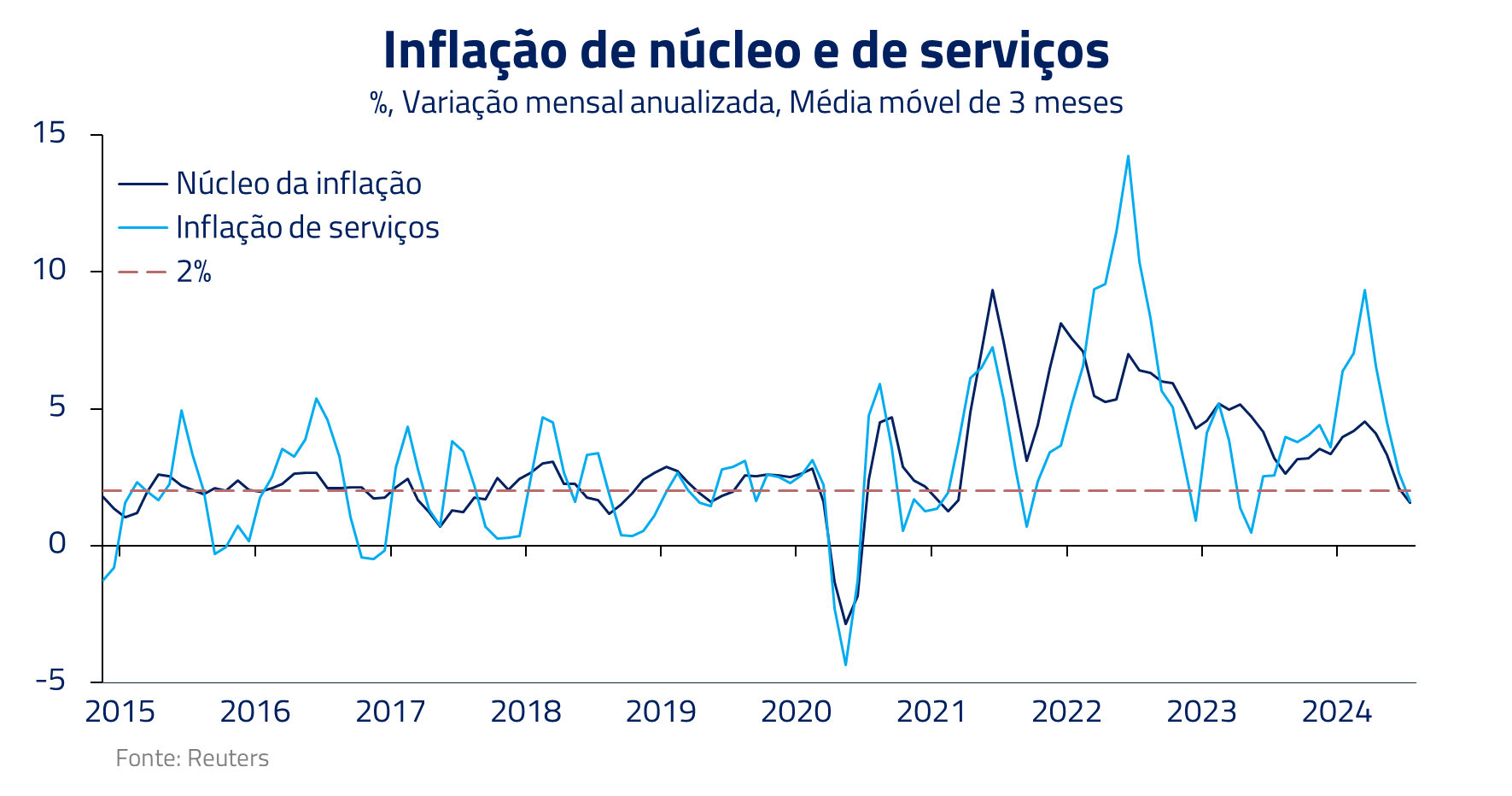

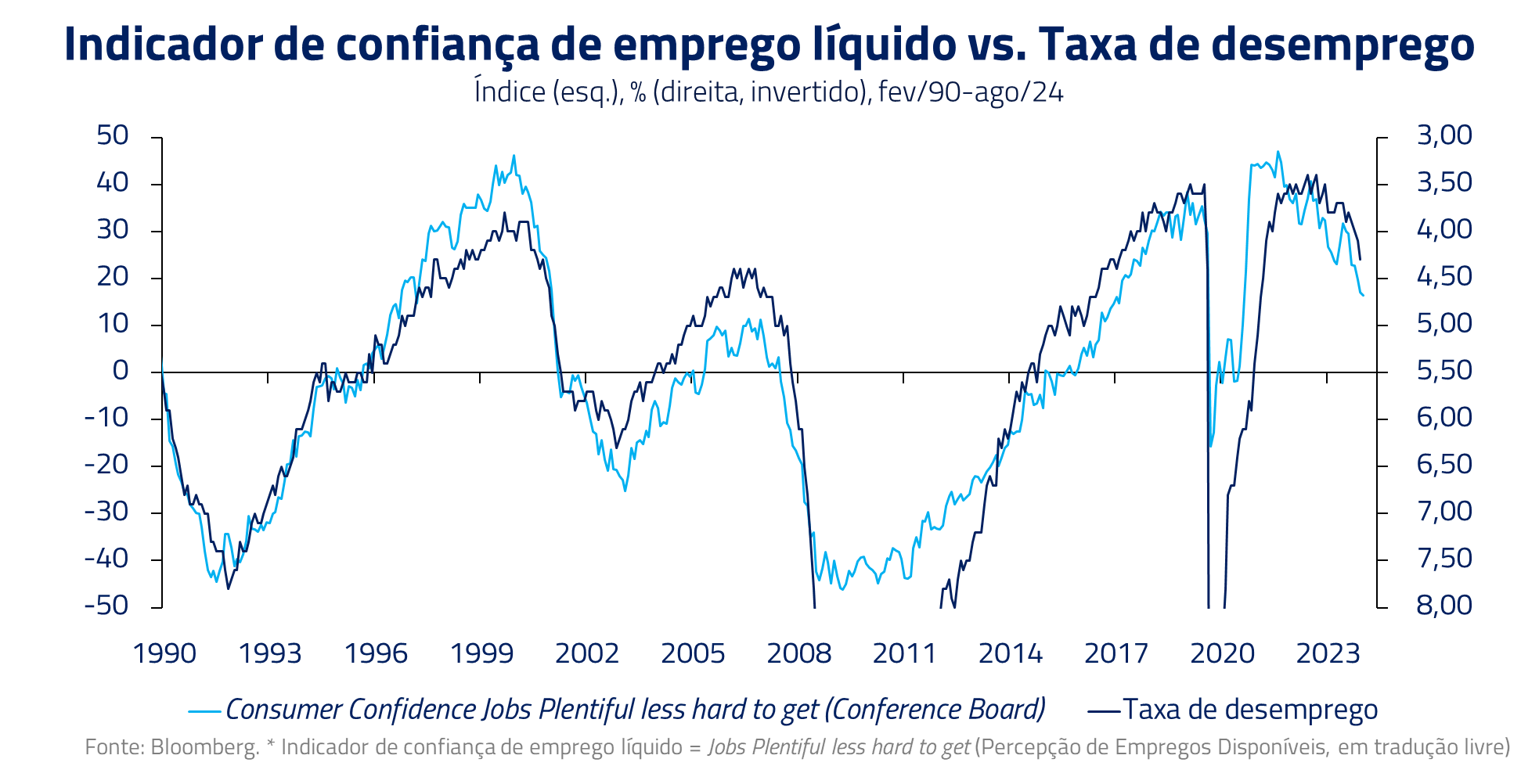

Entretanto, o grande efeito Rashomon do mercado norte-americano hoje é a natureza do mercado de trabalho. A virada de chave no discurso dos membros do FED veio a partir da acentuação da tendência de alta do desemprego, embora o nível do emprego siga sólido. A narrativa assume diferentes perspectivas, e essas nuances geram conclusões com implicações diferentes para a profundidade dos cortes de juros pelo FED.

Olhando pela perspectiva da taxa de desemprego, a narrativa é de consistente desaceleração do mercado de trabalho ao longo desse ano, passando de uma mínima de 3,4% no ano passado para os atuais 4,3%. Além disso, a percepção de empregabilidade pelo cidadão americano tem deteriorado gradualmente.

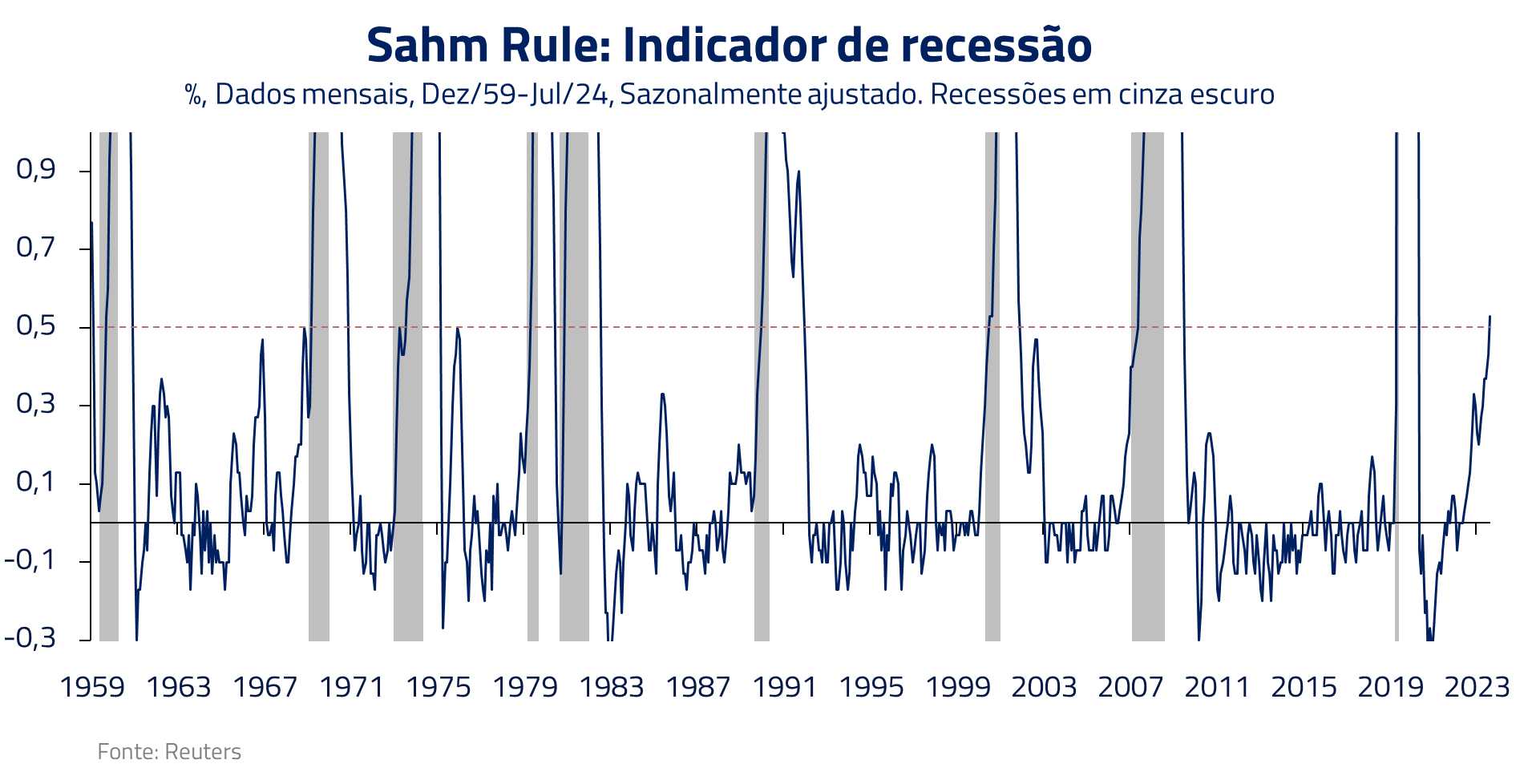

Essa consistente elevação da taxa de desemprego ao longo dos últimos meses levou à ultrapassagem da chamada Sahm Rule, segundo a qual uma elevação do desemprego superior a 0,5pp das mínimas, indicaria uma possível recessão à frente nos Estados Unidos.

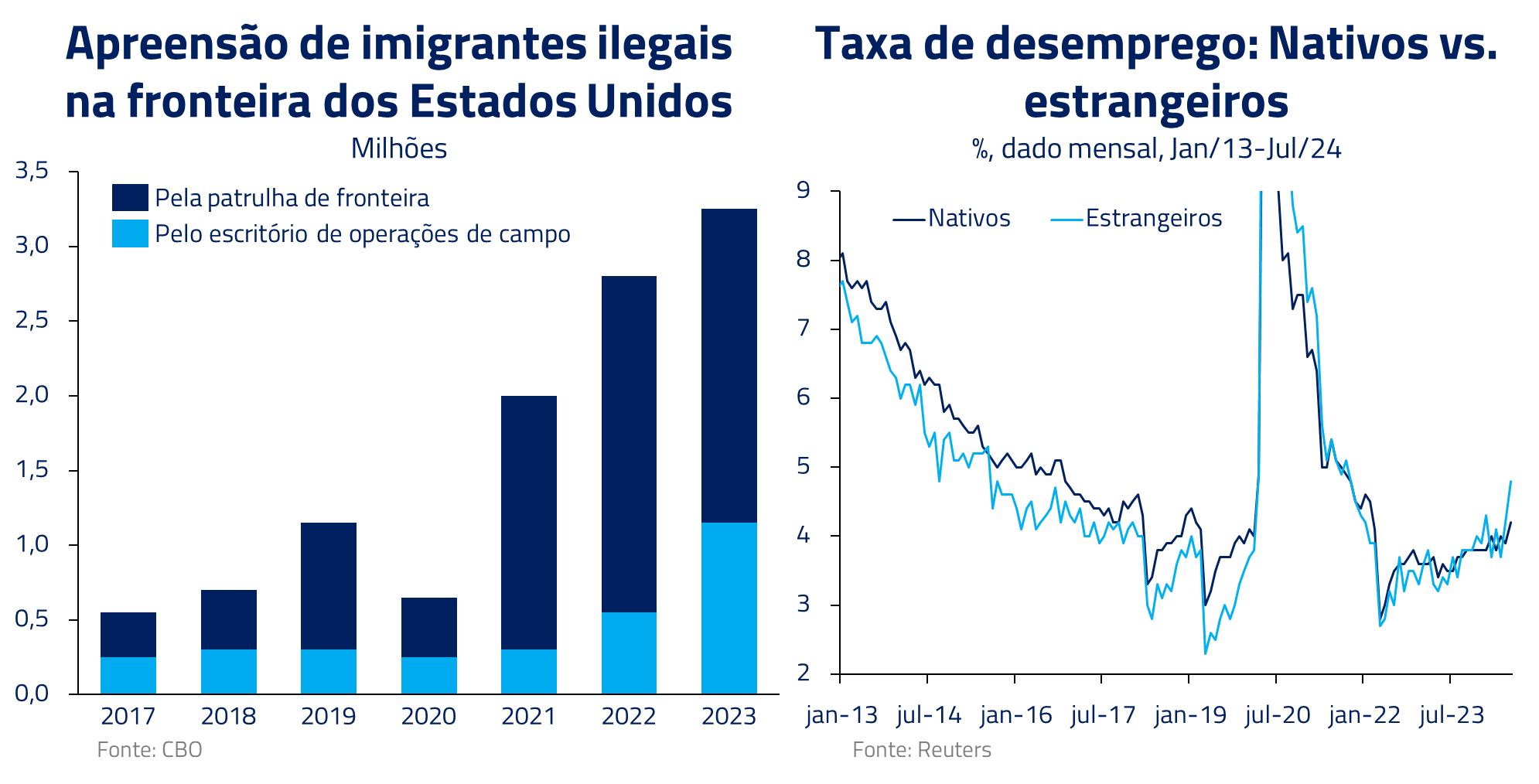

Sob uma segunda narrativa, entretanto, a subida do desemprego é descrita não pela fraqueza da economia, mas sim pelo crescimento da oferta de trabalho, principalmente pelo constante aumento da imigração ao longo dos últimos meses.

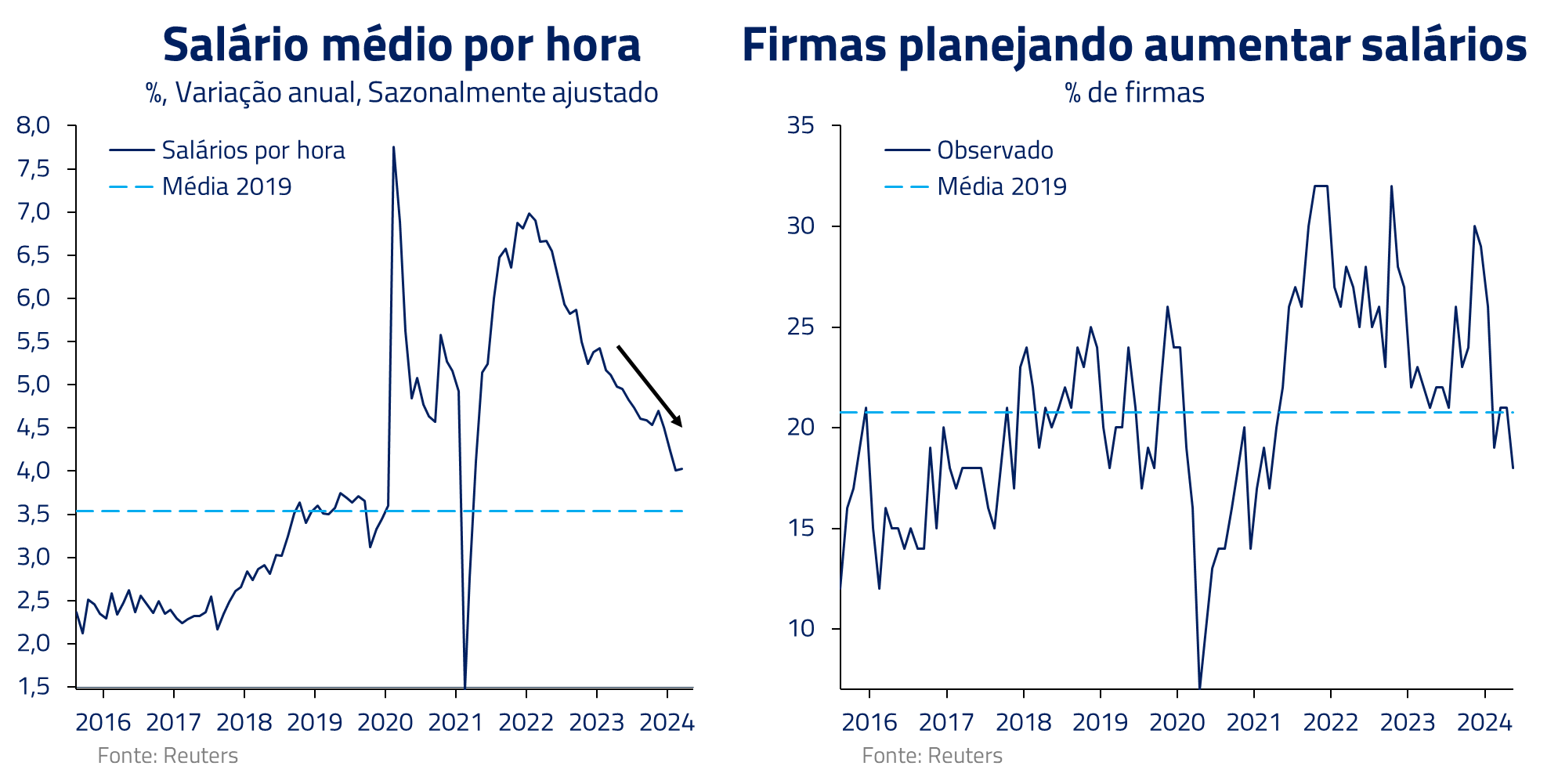

Um mercado de trabalho puxado pela oferta elevada seria confirmado pela convergência dos salários e da inflação de serviços, sendo essas variáveis que não mais preocupam a autoridade monetária norte-americana.

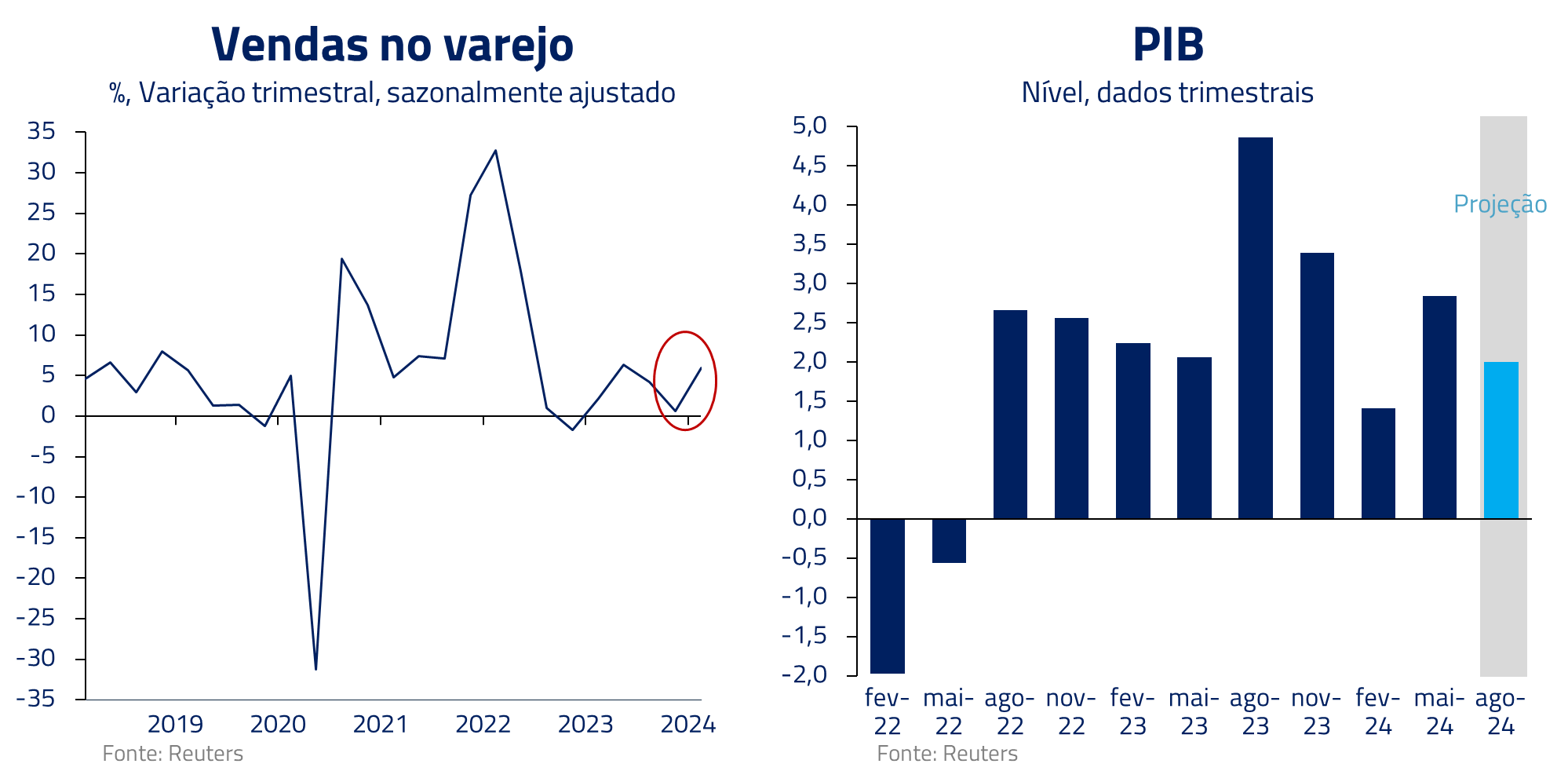

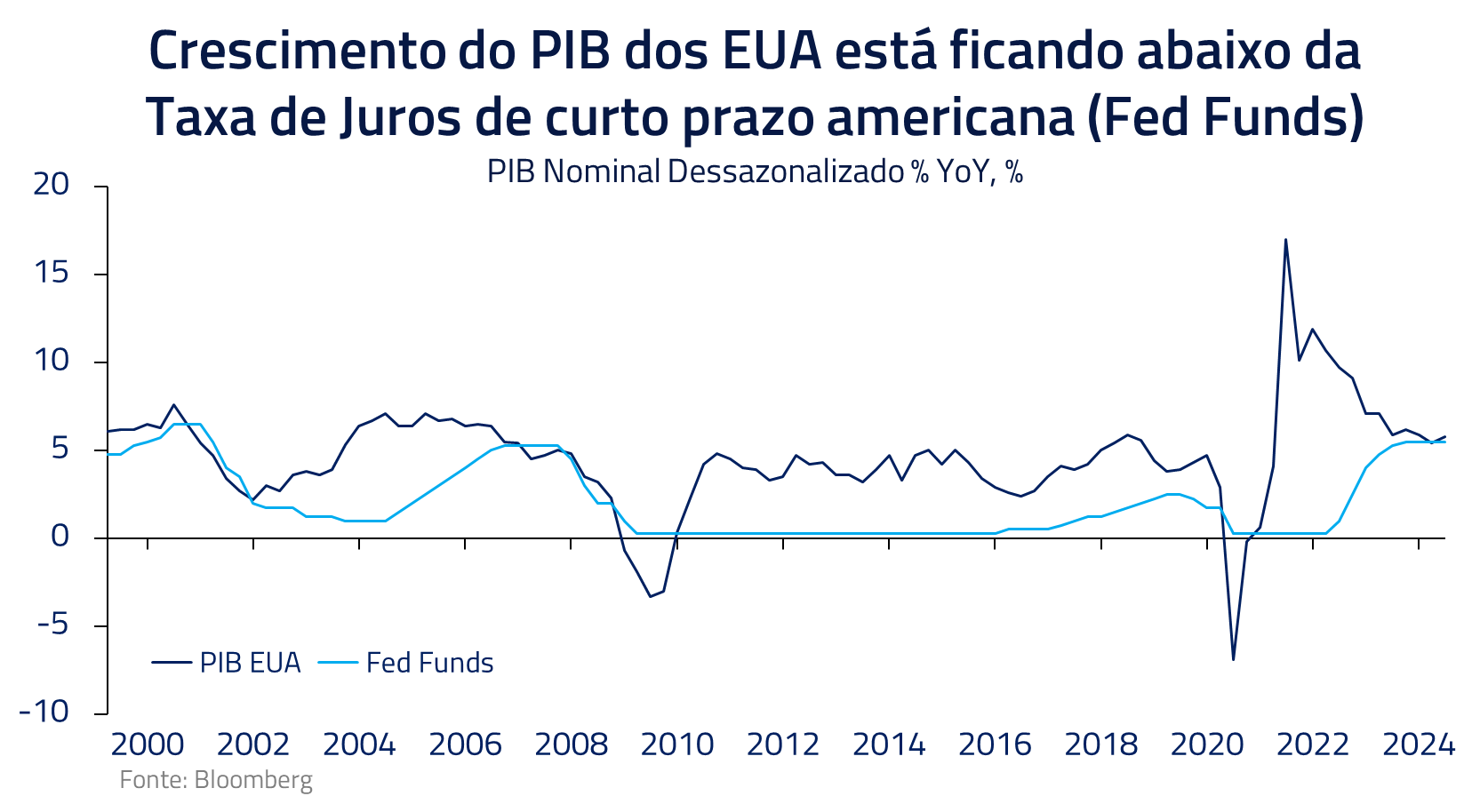

A economia americana hoje se encontra numa posição interessante: apesar do aumento do desemprego e do cruzamento da Sahm Rule, os dados mais recentes de atividade ainda mostram uma distância grande para uma eventual recessão. A recente reaceleração das vendas no varejo e a estimativa do PIB para o terceiro trimestre sugerem uma economia que ainda trabalha acima do seu potencial.

Em nossa visão, embora haja diferentes narrativas da natureza do processo econômico nos Estados Unidos, levando até mesmo a correções recentes no mercado de ações, nos parece clara a trajetória de desaceleração do mercado de trabalho – ainda que a atividade siga mais resiliente.

Embora próximo ao potencial, parece improvável uma grande reaceleração do PIB no curto prazo que reverta a exaustão de um mercado de trabalho em fim de ciclo. Com números inflacionários convergentes, o conjunto dos dados deve permitir ao banco central iniciar seu ciclo de cortes, eventualmente acelerando o ritmo se o desemprego seguir subindo na velocidade atual.

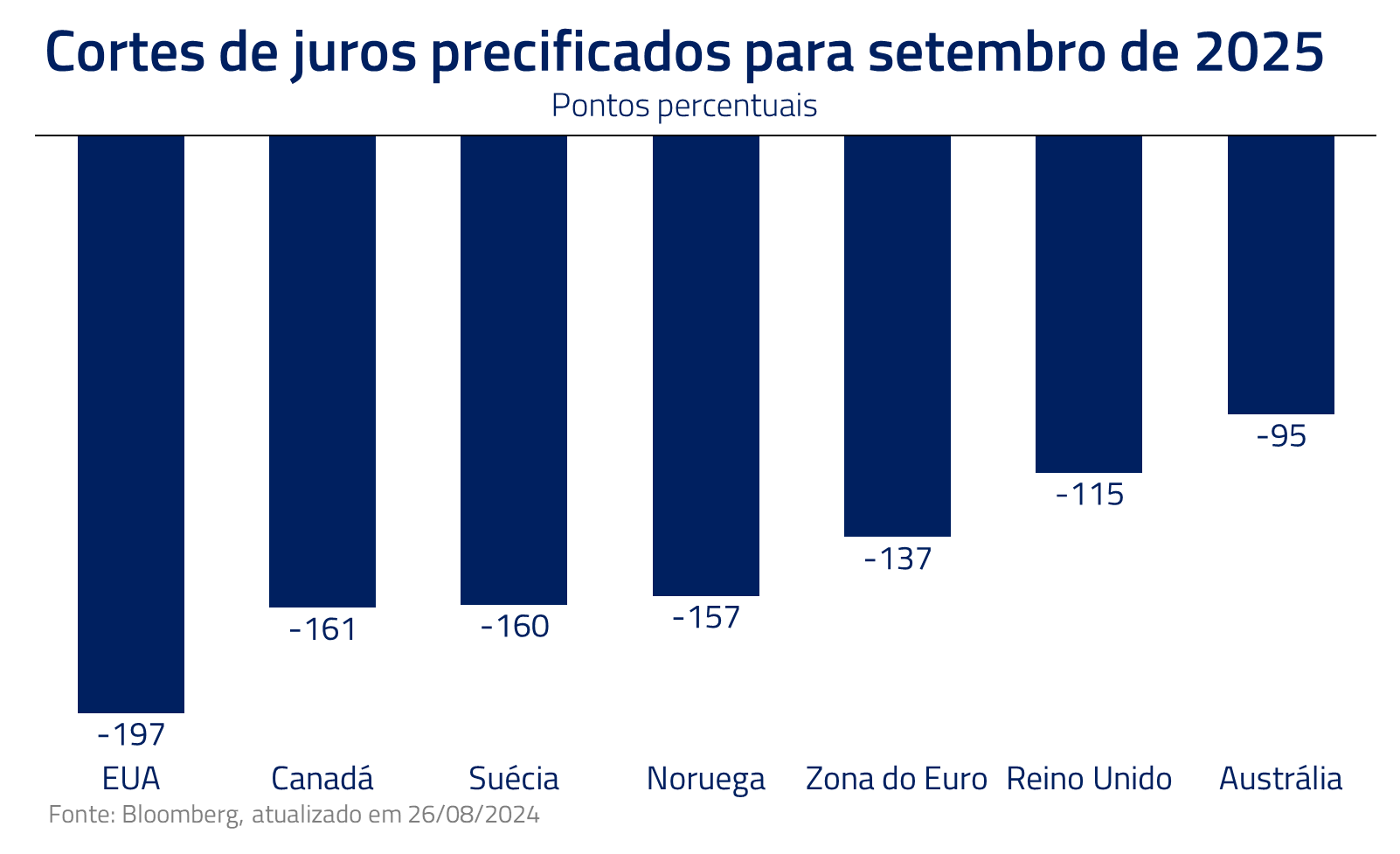

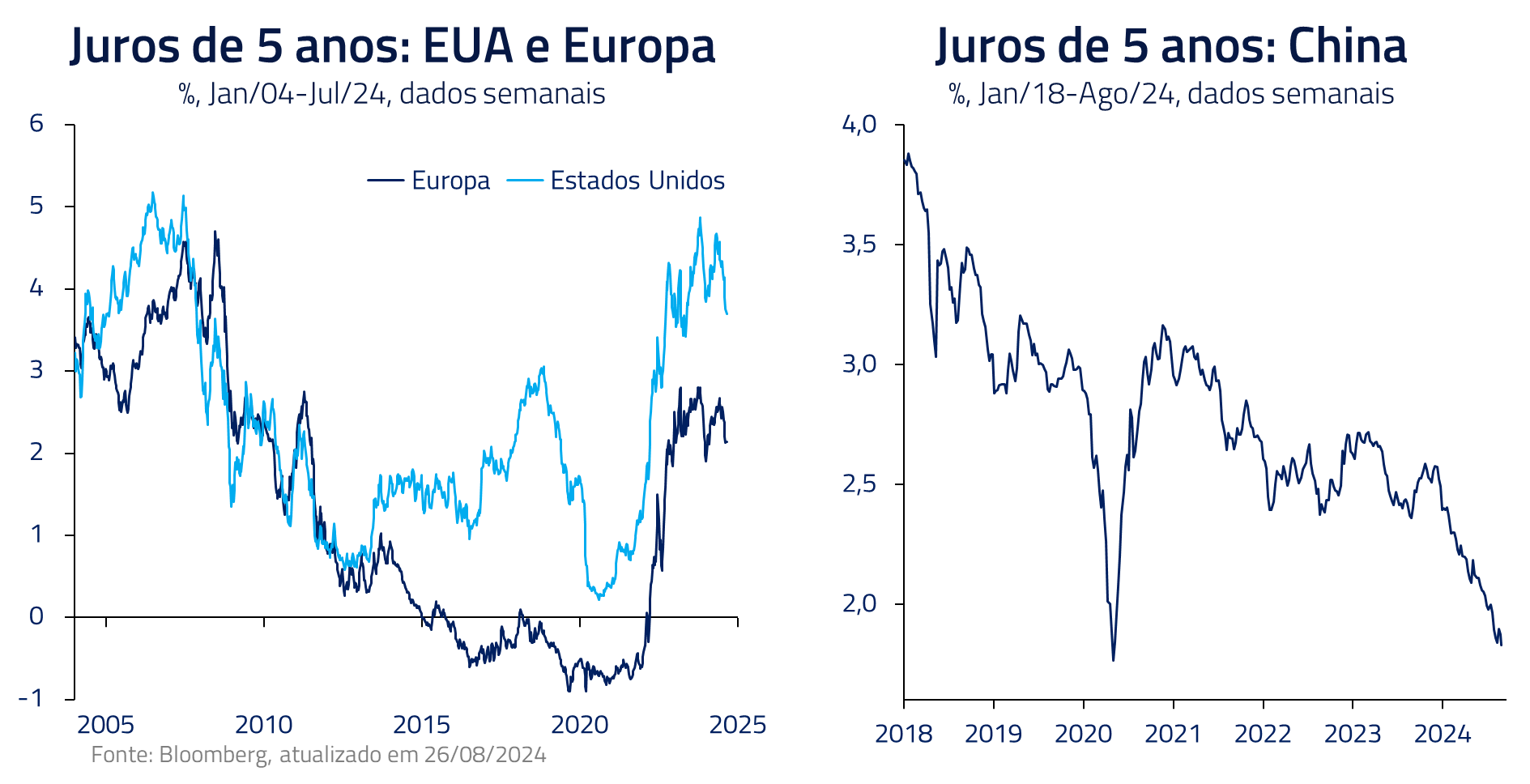

Entretanto, na precificação atual da curva norte-americana, mantemos nossa visão que melhores oportunidades se encontram fora dos Estados Unidos, particularmente no Reino Unido e na Austrália. Consideramos que o processo desinflacionário tem características globais e deve continuar a ser refletido nas demais geografias.

Segundo efeito Rashomon: é necessário subir juros no Brasil?

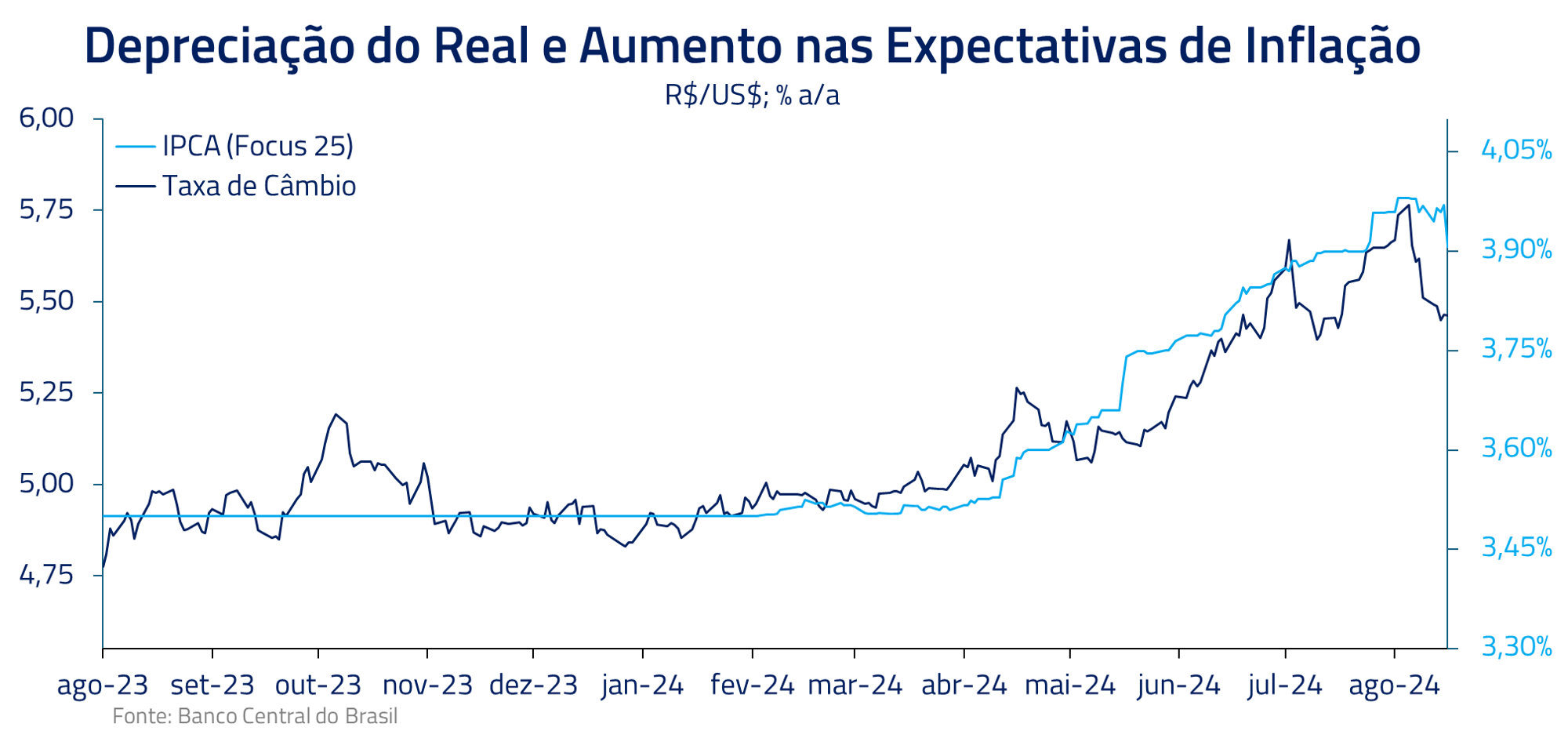

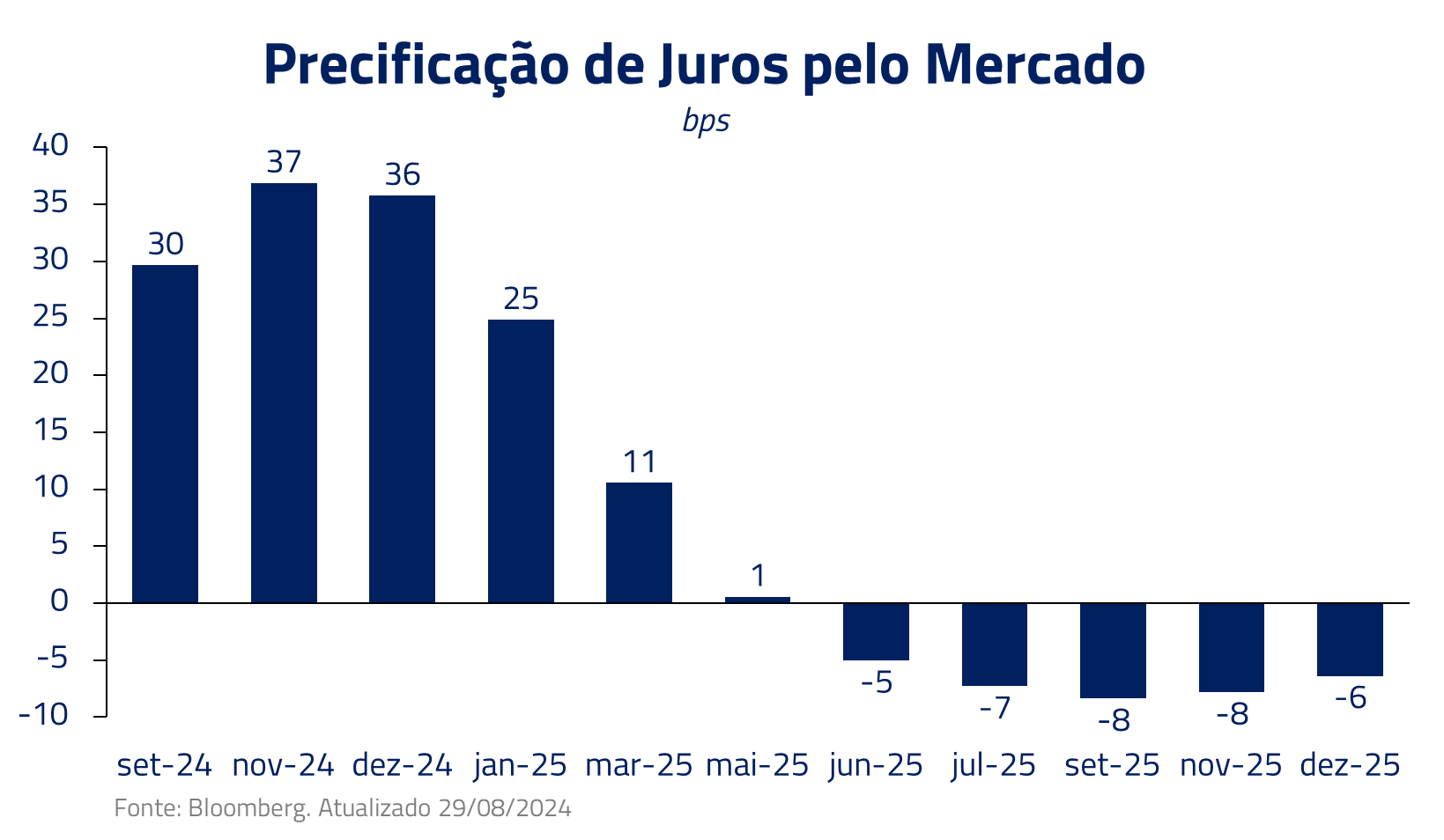

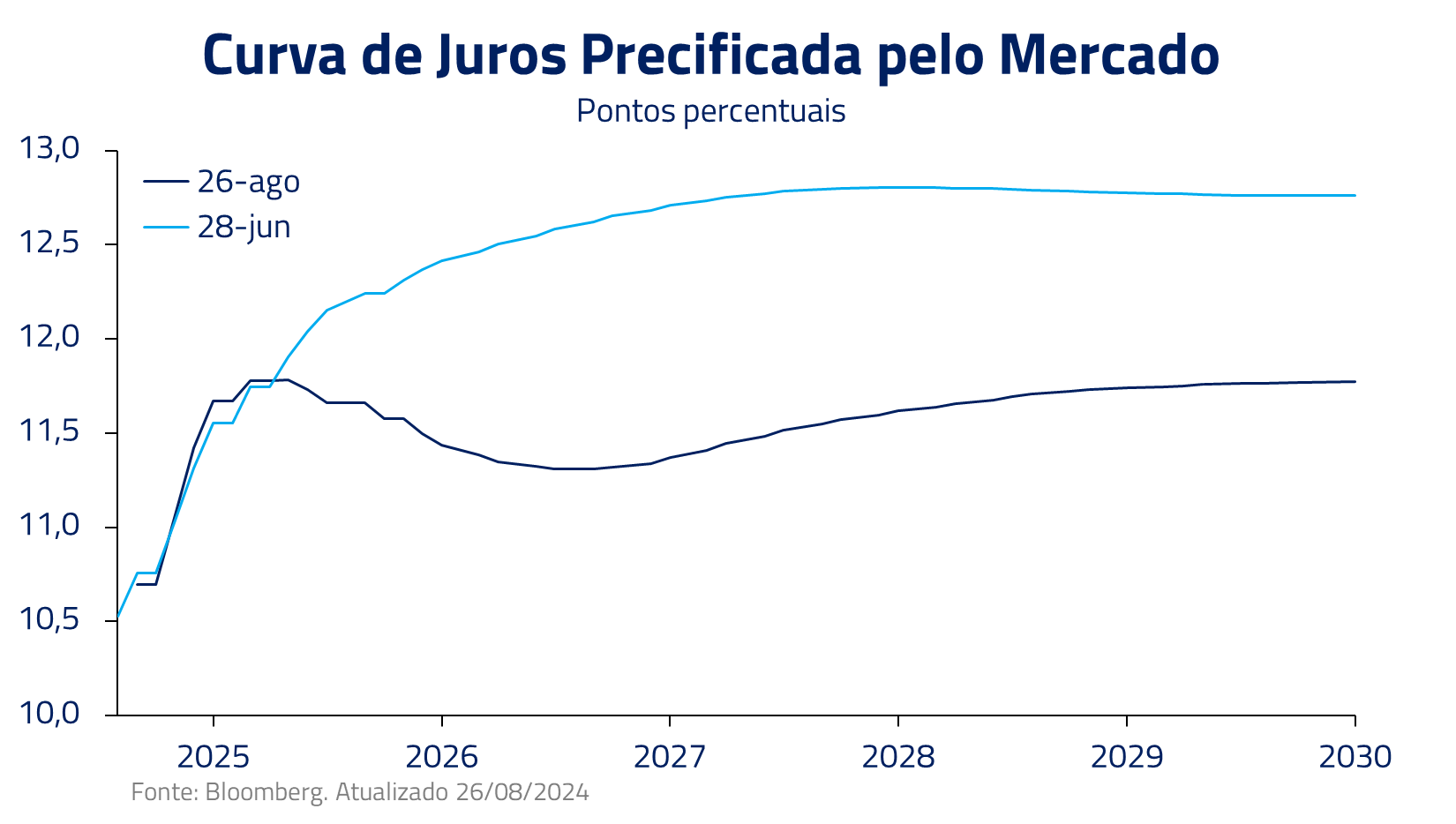

O debate no Brasil migrou recentemente das incertezas fiscais para a política monetária. Com a meta fiscal de 2024 um pouco mais sob o alcance, após o anunciado contingenciamento de R$15 bilhões, o mercado se voltou ao debate da necessidade de um novo ciclo de alta de juros.

Aqui, novamente vemos duas narrativas. Por um lado, parte dos investidores consideram que, com números inflacionários ainda bastante controlados no Brasil, e com os Estados Unidos iniciando seus cortes de juros em setembro, não haveria necessidade de a autoridade monetária iniciar, neste momento, uma nova rodada de aumento de juros. Com a Selic ainda em patamar restritivo, a melhor saída para o Banco Central seria manter a taxa de juros elevada por um período prolongado.

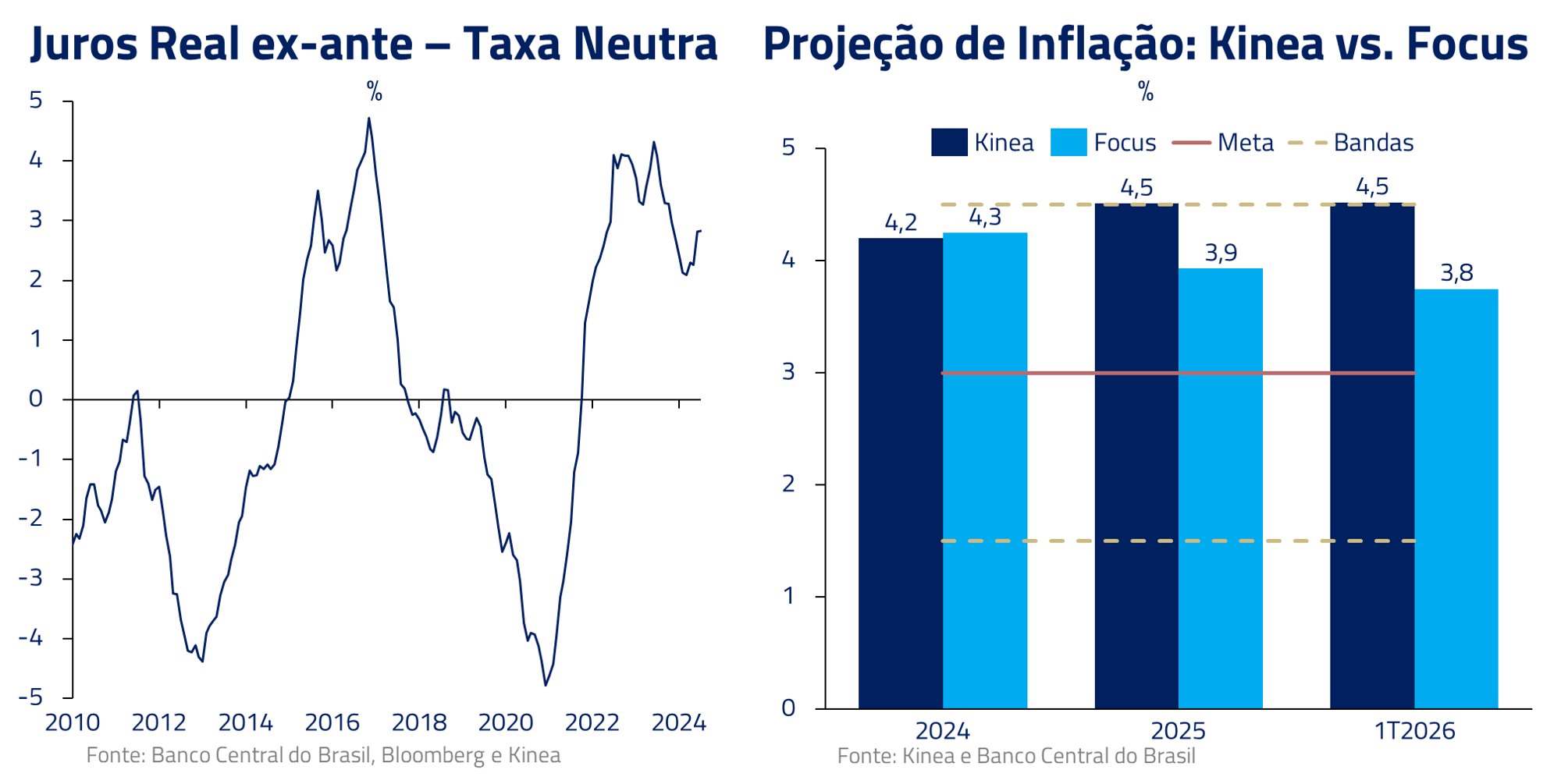

Uma outra narrativa considera que, mesmo controlada, a inflação estaria acima da meta de 3%, e que, aliado à deterioração das expectativas e dados de atividade mais fortes, poucas opções restariam ao Banco Central que não iniciar um novo processo de subida de juros já na próxima reunião.

A comunicação recente do Banco Central tem guiado o mercado para a segunda narrativa, o que levou à precificação de 110bps de subida de juros nos próximos 12 meses, e com 100bps precificados para as três próximas reuniões ainda em 2024.

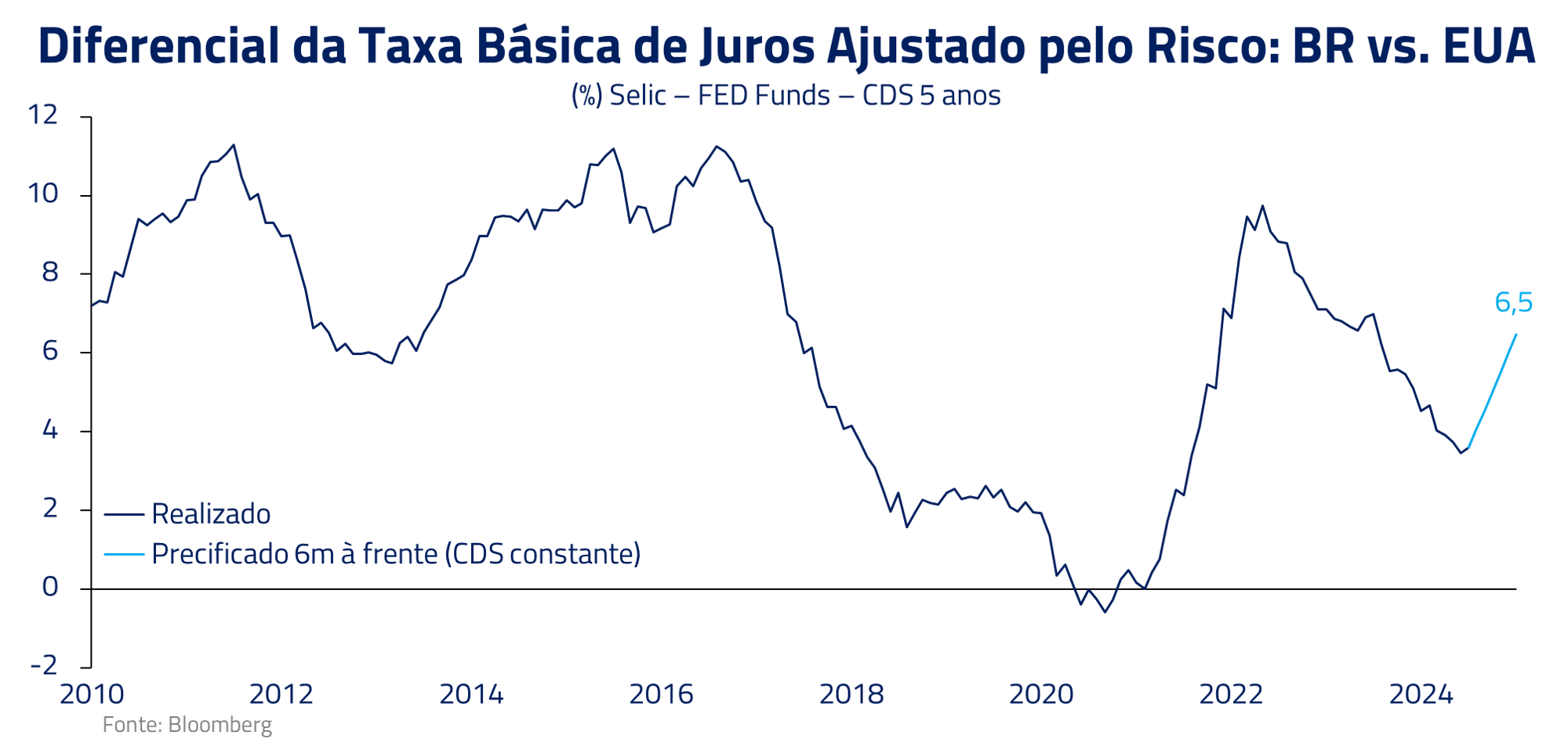

O que tivemos no Brasil até o momento foi o equivalente a uma diminuição de prêmio de risco por resgate da credibilidade da política monetária. Onde um direcionamento preventivo da autoridade monetária acaba por fazer a necessidade futura de subir juros menor.

Diferente do FED, por aqui temos um Banco Central que busca conquistar sua credibilidade, abalada após o placar dividido da decisão de maio, e vem destacando a importância de ter ações coerentes com o discurso.

Nossa visão é que, com a extensiva comunicação do Banco Central até o momento, sugerindo novas elevações da taxa Selic, poderemos ver uma decisão por uma subida de juros nas próximas reuniões.

Mesmo se a autoridade monetária votar pela manutenção das taxas, o aumento do diferencial de juros frente à economia norte-americana, aliada com a visão mais construtiva para o fiscal de curto prazo, pode levar à boa performance do real. Dessa forma, temos posição compradas na moeda.

Terceiro efeito Rashomon: a economia e os ativos chineses

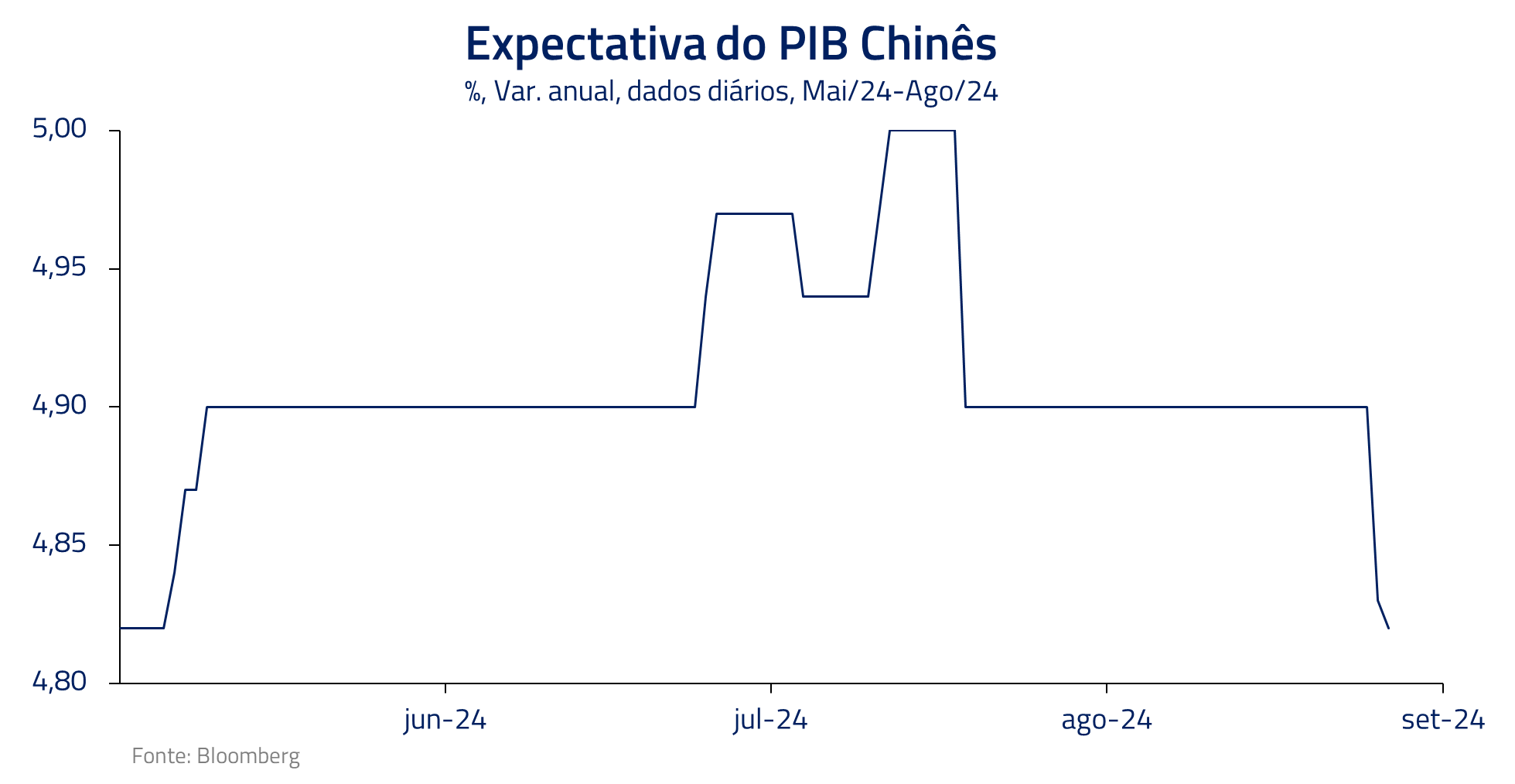

O atual estado da economia chinesa também traz um conjunto de conflitantes narrativas sobre as implicações da desaceleração naquele país e os preços de ativos.

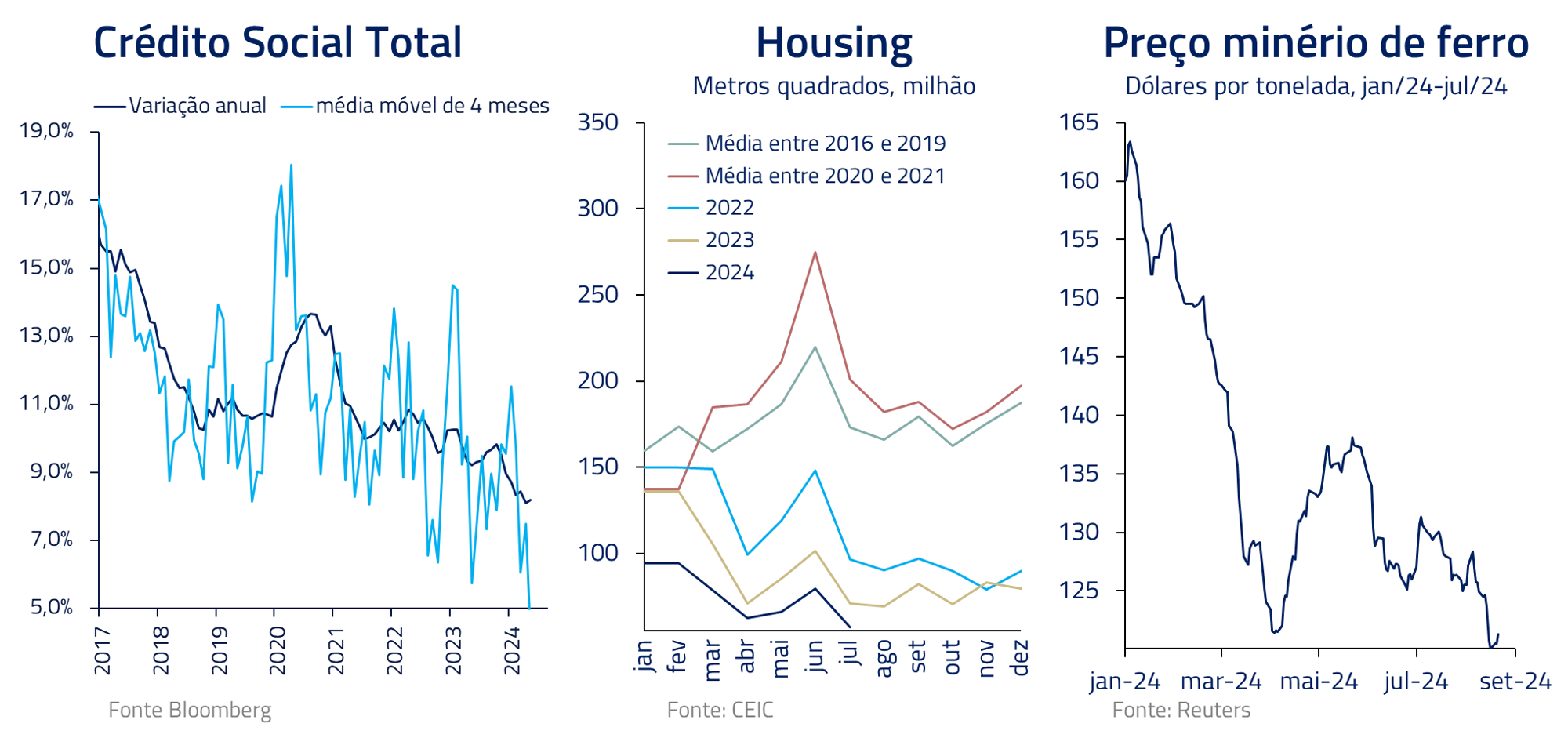

Por um lado, os dados econômicos continuam a indicar desaceleração em diversas áreas da economia, com reflexo nos dados de crédito e vendas residenciais, e uma nova queda no preço do minério de ferro.

Por outro lado, os ativos chineses seguem suportados pelos cortes de juros que se aproximam nos EUA, juntamente com a subida de Kamala Harris nas pesquisas, muito menos focada em tarifas comerciais do que seria Donald Trump.

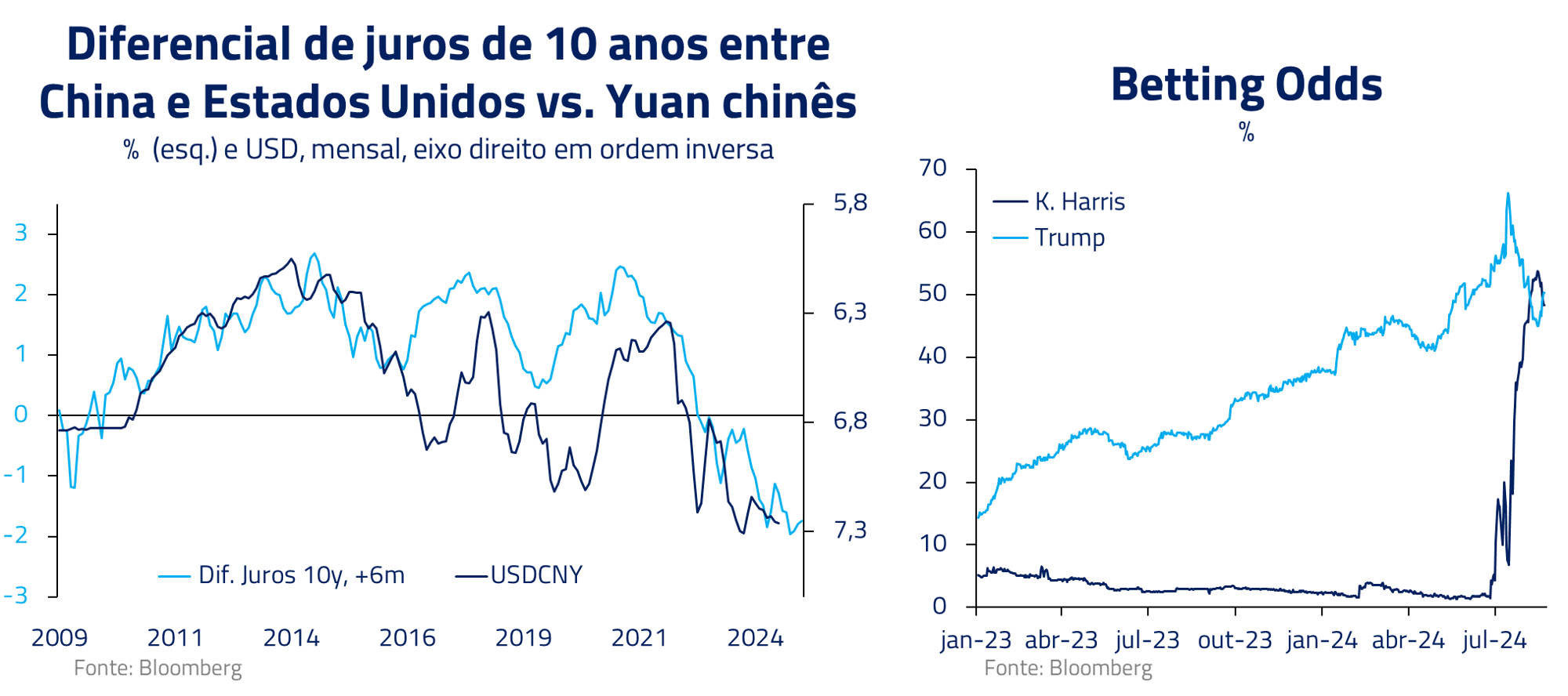

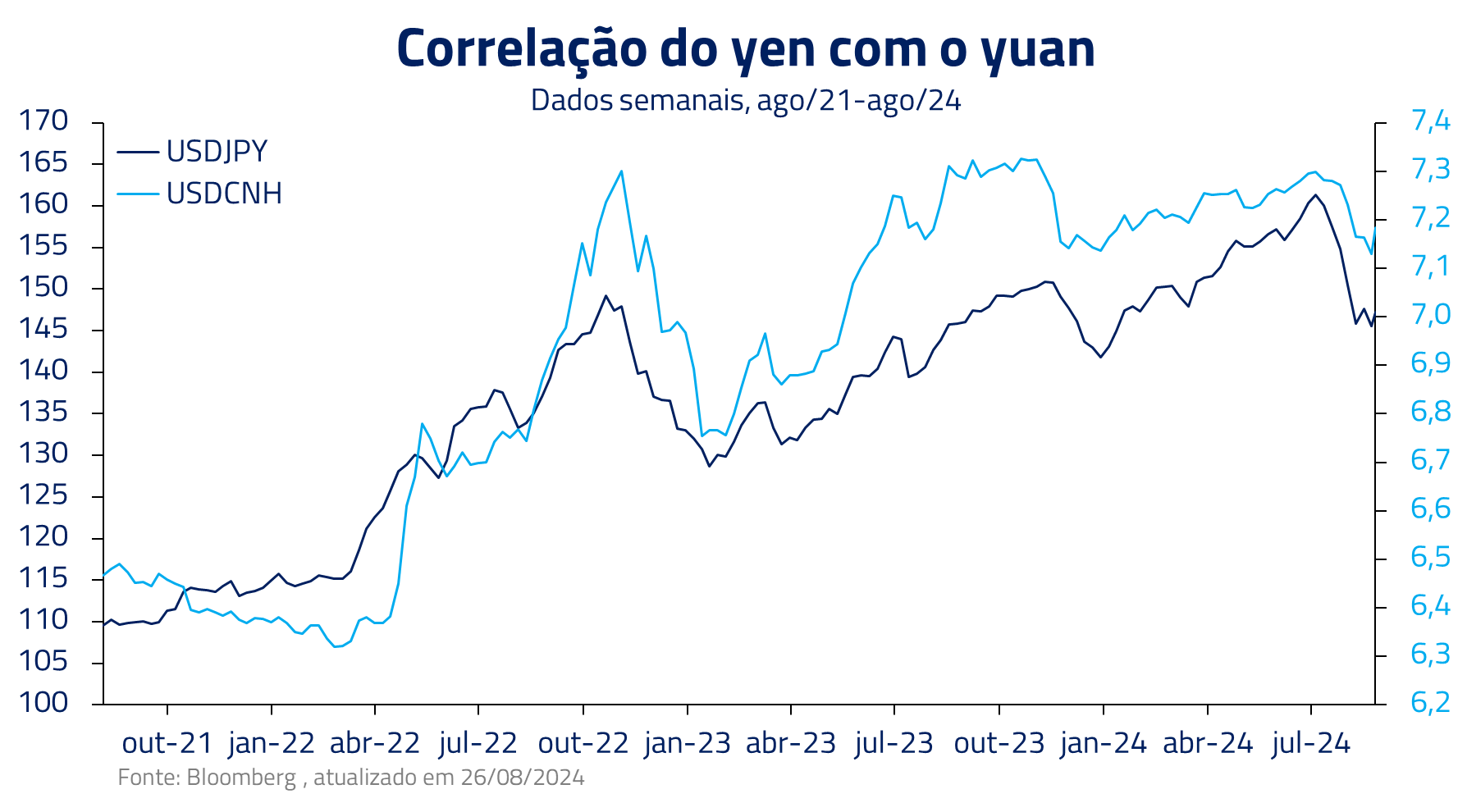

Um fator importante esse mês para a apreciação do Renminbi foi a postura mais dura do Banco Central japonês, levando a um desmonte internacional dos “trades de carrego” que, no contexto asiático, afetam a valorização da cesta de moedas contra qual o PBOC ancora sua moeda.

Qual das narrativas se justifica? Consideramos que a “prova do pudim” ainda está no constante fechamento dos juros, que continuam a indicar um processo difícil para a economia chinesa. Algo similar ao que aconteceu no ocidente após a crise financeira de 2008, quando os juros ficaram baixos por muito tempo, indicando que as economias precisariam de anos para curar das feridas econômicas da recessão.

No entanto, para o curto prazo, o fator mais importante é que ainda consideramos a eleição de Donald Trump como mais provável e, consequentemente, sua agenda comercial como grande risco para a moeda chinesa.

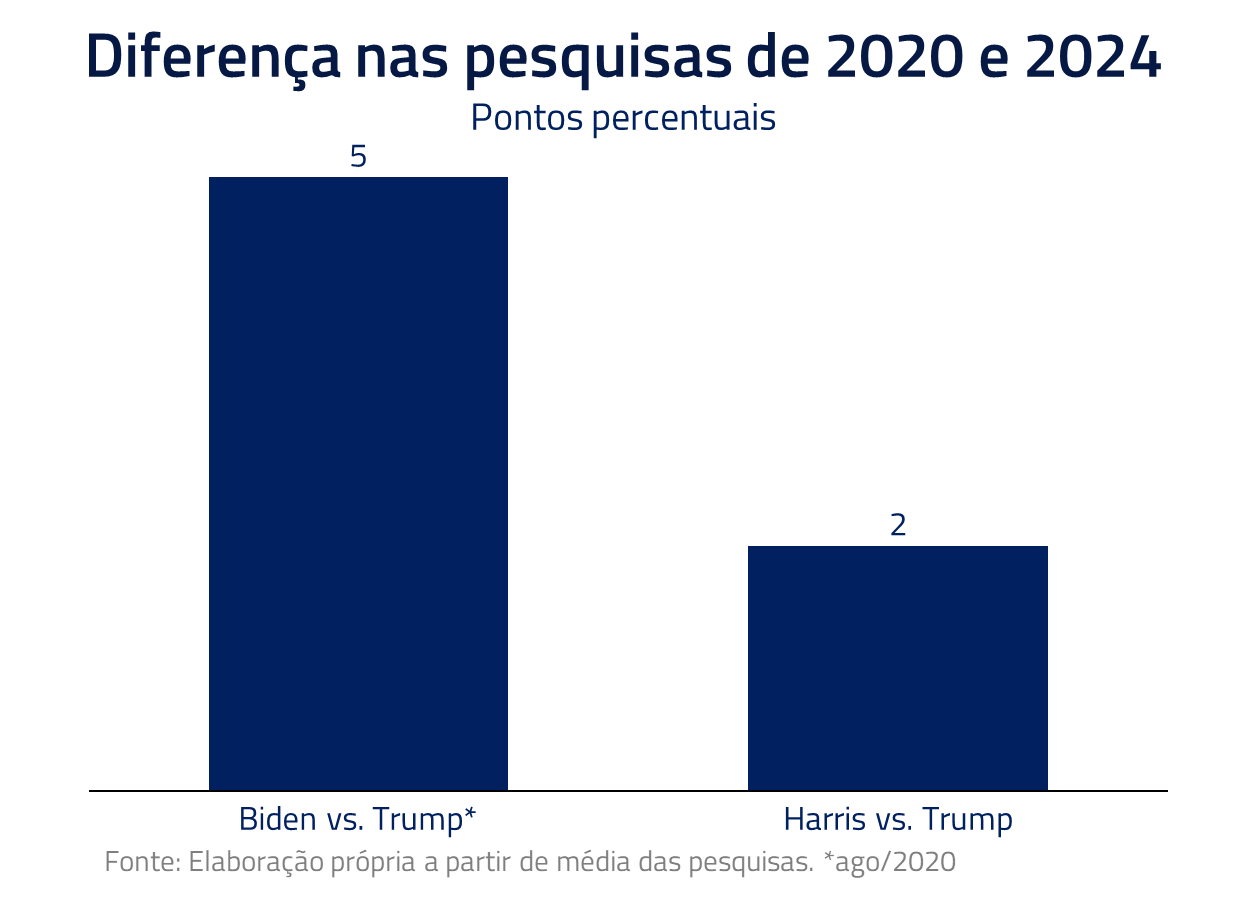

Se, por um lado, as pesquisas indicam Kamala Harris de 2 – 3 pontos à frente, por outro essa vantagem ainda é cerca de metade da que Joe Biden teve em 2020, quando ganhou a eleição, mas com pequena vantagem.

Além disso, o eleitor americano que se hoje autointitula independente – e que pode decidir a eleição – tende a perceber a piora do desemprego citada anteriormente como fator preponderante para sua escolha, e deve acabar por não reeleger a atual vice-presidente.

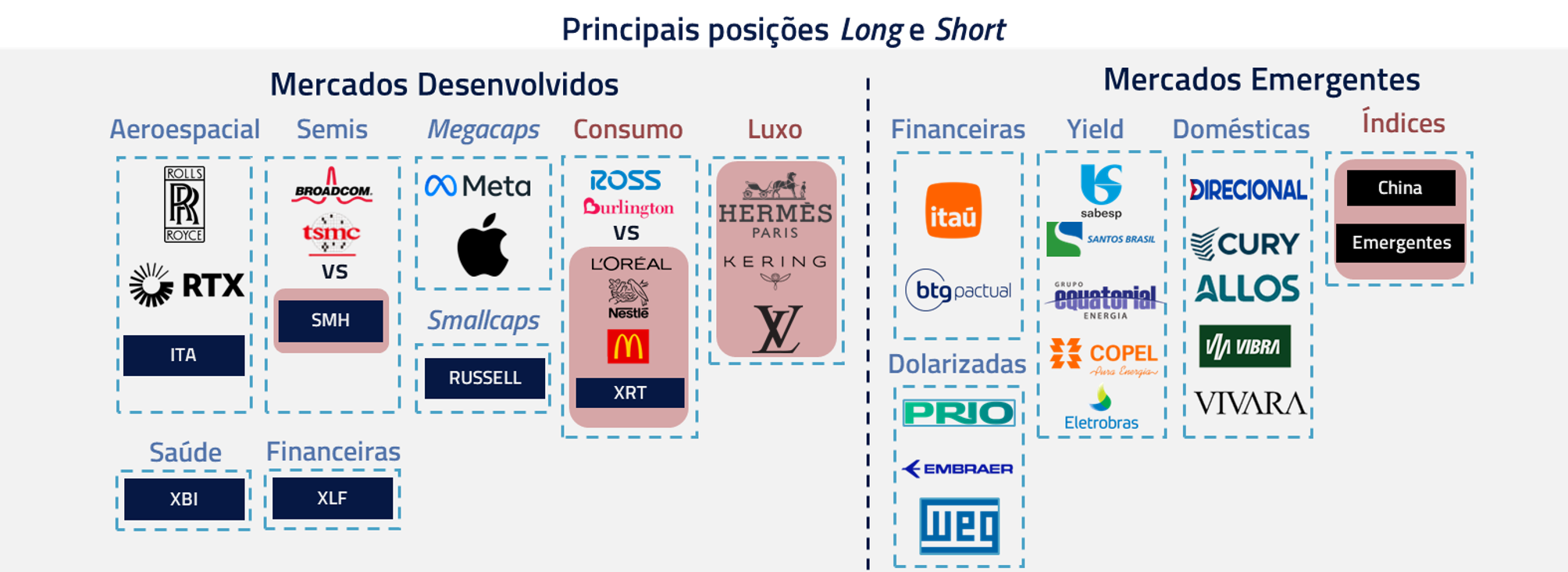

Permanecemos vendidos na moeda e usamos o mercado de ações chinês como um hedge para demais posições compradas em mercados emergentes e desenvolvidos.

Quarto efeito Rashomon: por que tivemos uma correção no mercado de ações?

O mercado de ações passou por turbulências ao longo dos últimos dois meses, com movimentos relevantes em volatilidade, rotação de setores e correções. Novamente, a explicação para esses movimentos parece ter mais de uma versão.

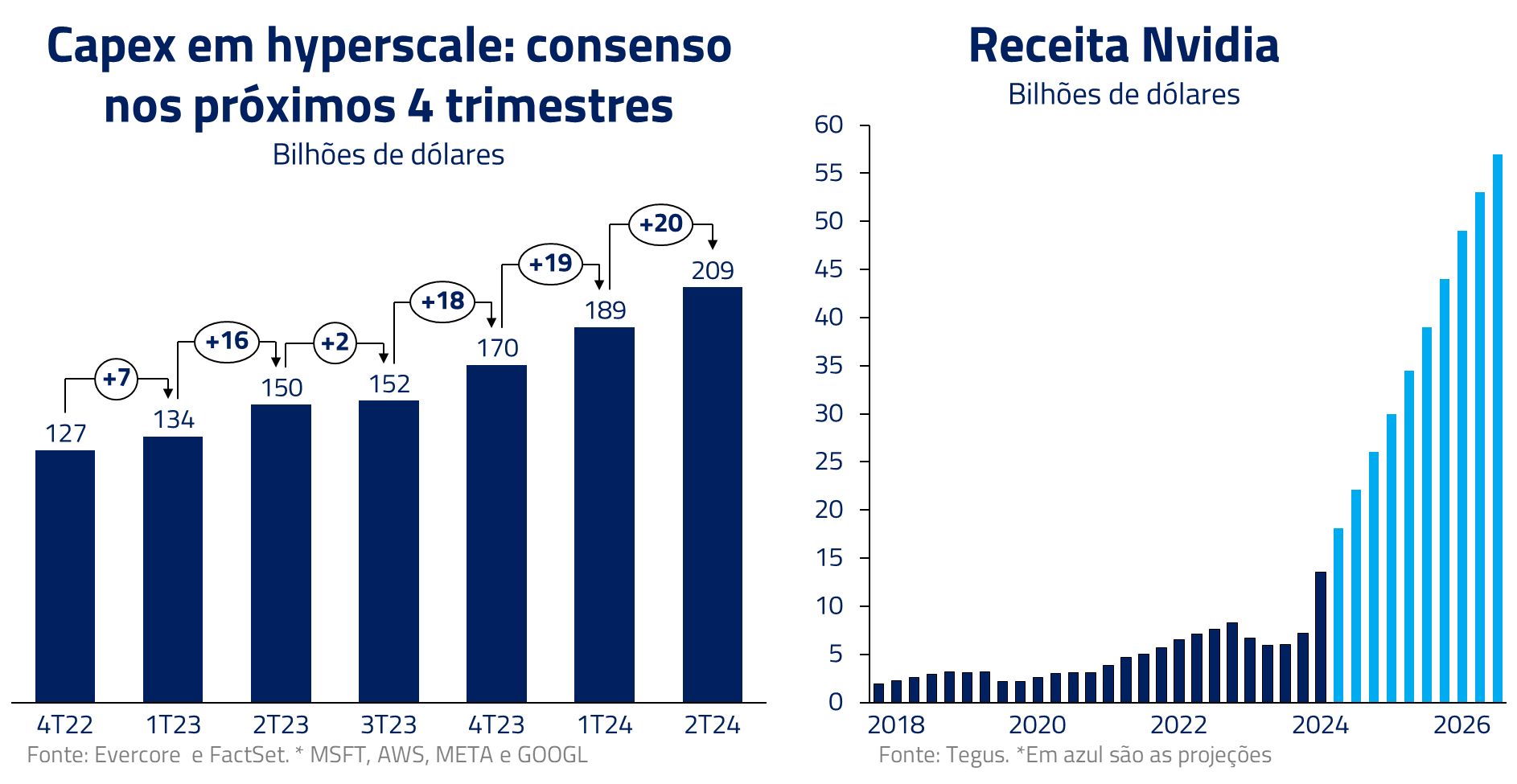

Em uma primeira narrativa, a desaceleração observada em segmentos da economia global, como no caso dos PMIs e outros indicadores antecedentes, estaria causando uma expectativa de redução no crescimento de lucros globais, juntamente com uma reversão no otimismo com o crescimento da inteligência artificial. Na versão mais extrema dessa narrativa, estaríamos novamente vivendo o risco de uma recessão nos Estados Unidos.

Em uma segunda narrativa, a turbulência seria justificada por dois fenômenos: em primeiro lugar, uma rotação do setor de tecnologia para setores mais sensíveis a cortes de juros, com small caps e utilities, em virtude da expectativa de início do ciclo de cortes por parte do FED.

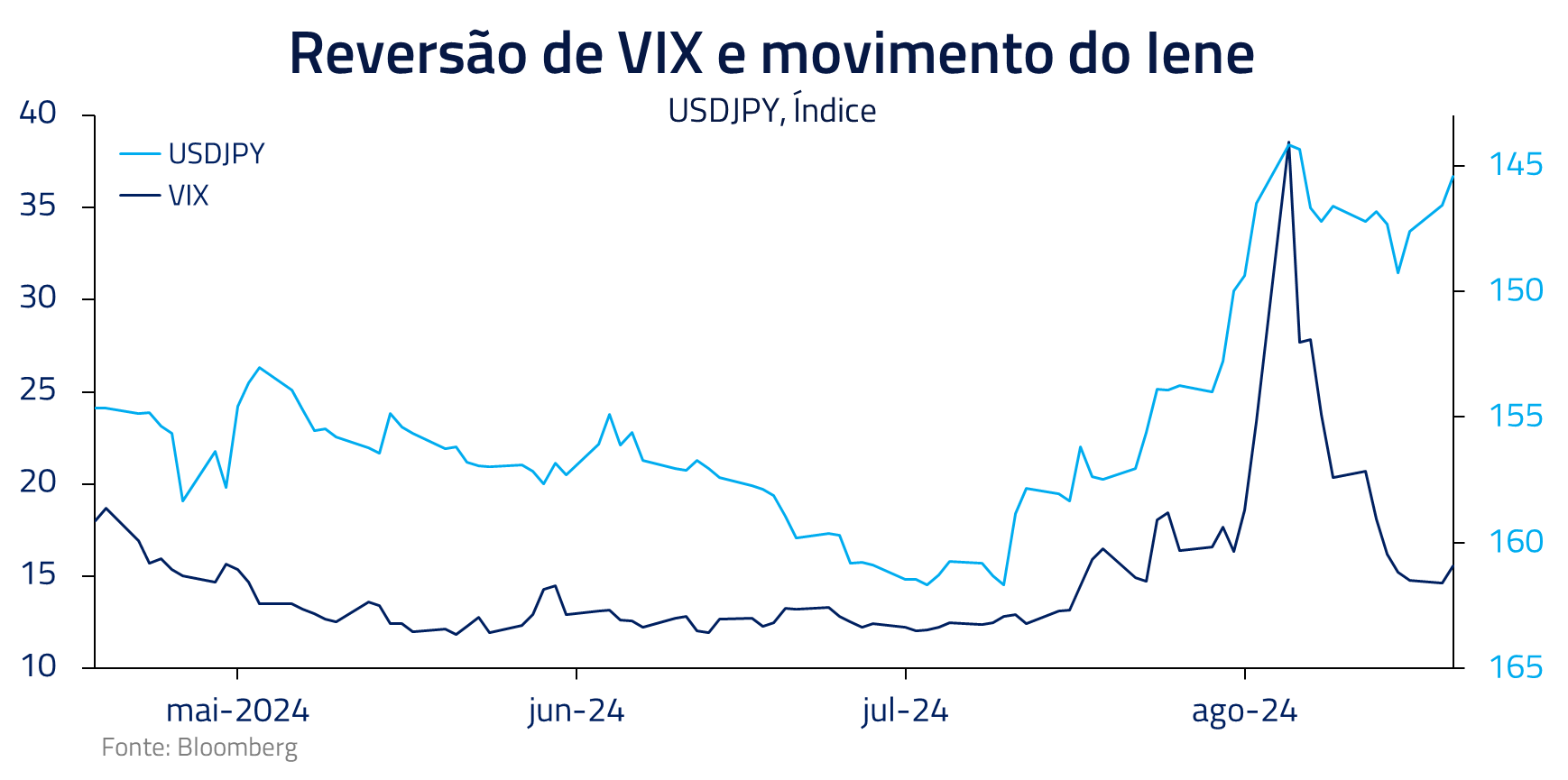

Essa rotação inicial teria então sido tumultuada, em agosto, por um evento de volatilidade por “stop” de posições vendidas no iene japonês, em virtude da recente subida de juros naquele país e o reconhecimento que a moeda estaria extremamente depreciada.

Em nossa visão, entre essas duas narrativas, consideramos que a verdade está em algum lugar no meio. Reconhecemos que o PIB nominal global está desacelerando, principalmente em virtude da convergência inflacionária, fazendo com que o crescimento de lucros, uma variável nominal, também desacelere.

Em semicondutores, mesmo considerando que o capex das big 4 trouxe conforto ao setor, o resultado mais recente da Nvidia coloca em dúvida, ao menos no curto prazo, a capacidade da demanda surpreender estimativas já bastante otimistas. Optamos por reduzir nossa exposição ao setor no momento.

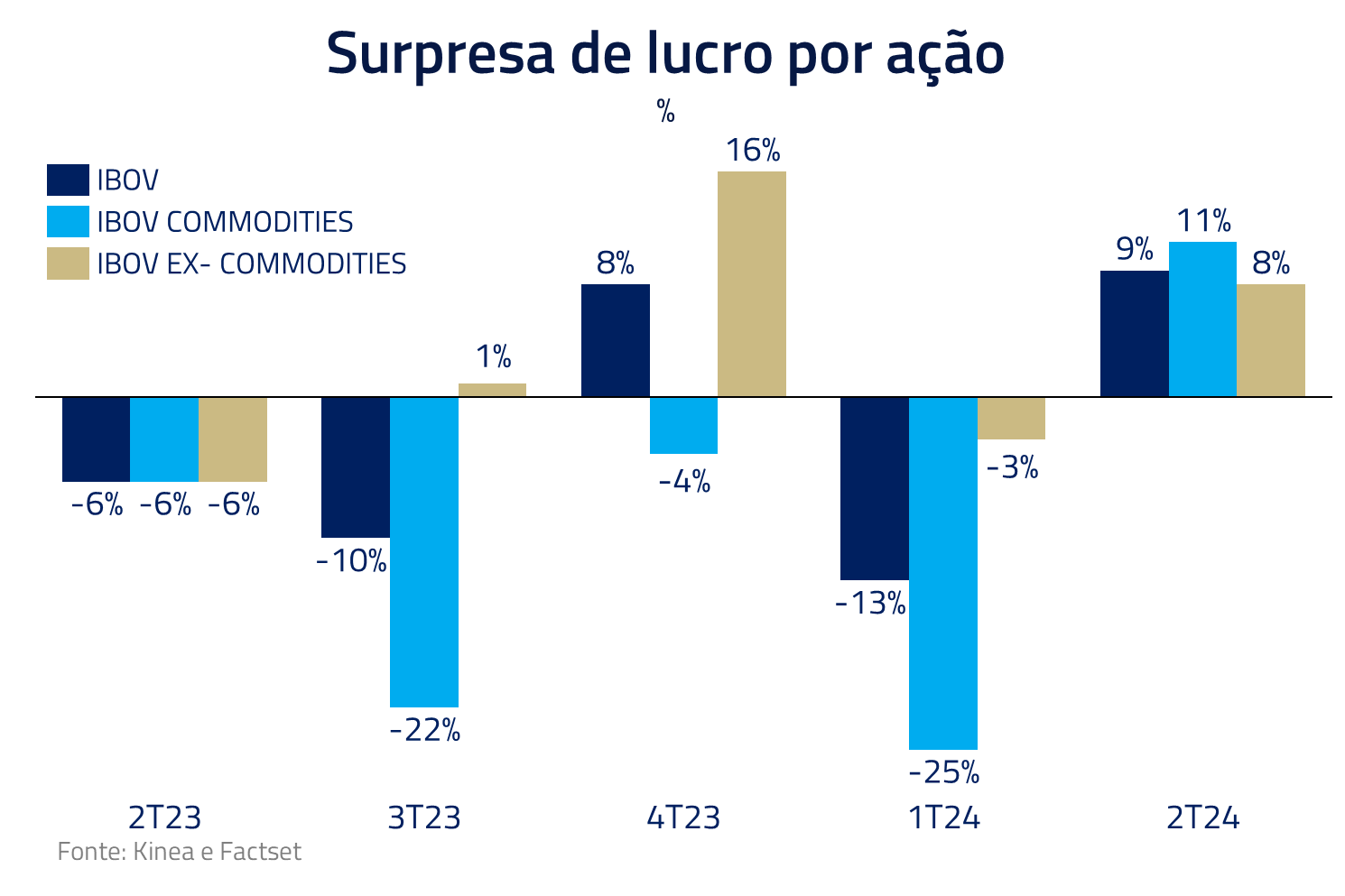

No Brasil, acabamos de passar pela temporada de divulgação de resultados. Em geral, vimos resultados construtivos e, em muitos casos, acima das expectativas, refletindo dados de atividade saudáveis e um certo conservadorismo nos números esperados pelo mercado.

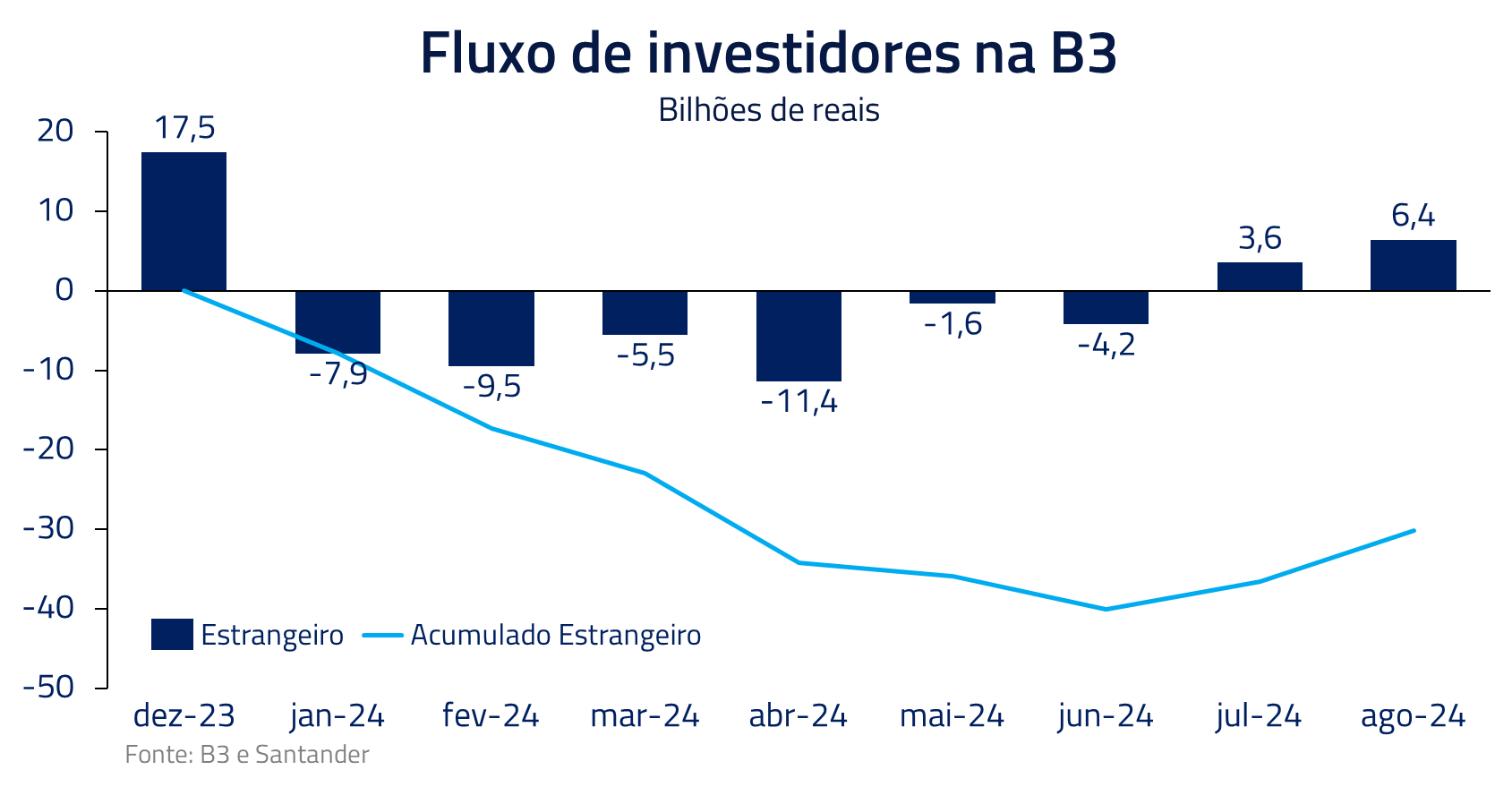

Outro acontecimento relevante para a bolsa local no mês foi a volta do fluxo de investidor estrangeiro. Resultados saudáveis, narrativa de um pouso da economia dos EUA e a expectativa de queda de juros nos EUA, que tem trazido de volta o interesse do investidor no país.

Permanecemos comprados na bolsa norte-americana, principalmente no setor de tecnologia e áreas que devem se beneficiar do esperado ciclo de corte de juros. Estamos também mais construtivos em alguns nomes da bolsa brasileira, mantendo um posicionamento neutro.

Como hedge, permanecemos vendidos em alguns setores europeus, como químicos e luxos, além de posições vendidas nos demais mercados emergentes, com ênfase para o mercado chinês.

***

Em Rashomon, Kurosawa propositalmente deixa a audiência em suspense e sem um desfecho definitivo para o filme. Esse tipo de desfecho ambíguo não existia até então no cinema e foi mais uma inovação do filme, que hoje observamos em filmes com “A Origem” e, mais recentemente, no excelente “Anatomia de uma Queda”.

Como em Rashomon, o mercado financeiro é um conjunto de diferentes narrativas que, por vezes, tentam nos afastar da verdade. George Soros, em uma famosa frase, disse que a recompensa no mercado financeiro pertence àqueles que conseguem perceber a natureza da realidade antes dos demais, em meio a tantas narrativas.

Construímos nosso processo e mantemos nossa cultura focados na busca dessa realidade final, com humildade e capacidade de adaptação para momentos como o atual, em que diligência, análise e reflexão se tornam fundamentais na busca pela verdade.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Comentários

Postar um comentário